atr это что значит

Индикатор ATR

Волатильность на рынке иногда может работать против трейдера. Для того, чтобы исключить периоды низковолатильного рынка, идеально подходит индикатор ATR.

ATR (от англ. аббревиатуры Average True Range – истинный средний диапазон) – индикатор технического анализа, который показывает волатильность рынка в настоящий момент времени. Как пользоваться индикатором ATR, чтобы от сделки к сделке увеличивать профит, как установить его в терминале и какой профит он может обеспечить – узнайте из нашего руководства!

Жмите «изучить» прямо сейчас, чтобы бесплатно получить руководство и узнать, как работает индикатор.

Индикатор ATR (также Average True Range) был разработан для того, чтобы с легкостью определять волатильность валютных пар на Форекс. Именно расчет изменчивости рынка является основной задачей данного индикатора. Сам ATR относится к индикаторам технического анализа.

Принцип работы индикатора ATR

Индикатор ATR – стандартный индикатор Форекс, который установлен практически во все торговые платформы, в том числе и MetaTrader4. Индикатор был разработан Дж. Уэллсом Уайлдером, который презентовал его публике в 1978 г. Многие трейдеры Форекс изначально восприняли его холодно, но со временем он приобрел широкую популярность на валютном рынке Forex. Индикатор Average True Range в переводе с английского означает «истинный средний диапазон».

Данный индикатор позволяет трейдеру наиболее точно спрогнозировать будущее изменение цены для того, чтобы трейдер самостоятельно вычислил те места, куда нужно установить Стоп Лоссы и Тейк Профиты. Однако, индикатор не сможет вычислить направление линии тренда. Индикатор ATR имеет вид скользящего среднего, а отображается он в отдельном окне торгового термина MetaTrader4.

Жми кнопку, чтобы пройти пошаговое руководство по «ATR» и освоить индикатор в несколько простых шагов Изучить »

Что такое скользящее среднее?

Индикатор скользящая средняя является одним из наиболее популярных торговых инструментов, предназначенных для технического анализа рынка Forex. Данное значение определяет среднюю стоимость торгового инструмента за определенный период. Период выбирается непосредственно трейдером. Преимуществом такого трейдинга, как и основанных на скользящей средней индикаторов (каким и является наш ATR), является то, что она позволяет торговать в направлении тренда, так как любое изменение цены сделает прорыв в кривой, сигнализируя нам об этом.

Индикатор Average True Range всегда характеризовался как наиболее простой способ выявления среднего диапазона цены. Для это сразу вычисляется True Range (истинный диапазон), который складывается из трех величин, представленных ниже:

Далее происходит усреднение полученных значений, после чего мы выводим среднее значение самого диапазона индикатора ATR. Значения, которые мы получили, дадут нам информацию о том, когда нужно покупать, а когда лучше выставить на продажу. Стоит отметить то, что Форекс индикатор ATR не предупреждает Вас о скором развороте цены. Он только показывает степень волатильности рынка на текущий момент – это важно!

После расчета «истинного среднего диапазона» индикатор ATR вырисовывается на графике, представляя нам скользящее среднее для данного диапазона.

Жми кнопку, чтобы пройти пошаговое руководство по «ATR» и освоить индикатор в несколько простых шагов Изучить »

Рисуется индикатор автоматически. Задача трейдера заключается только в правильном анализе полученным данных. Индикатор ATR показывает нам среднее значение между максимумом и минимумом цены за выбранный промежуток времени, благодаря чему трейдер и вычисляет значение волатильности рынка.

Сигналы индикатора Average True Range

Стоит отметить, что индикатор Average True Range – осциллятор. Понять его достаточно легко – чем выше показания, тем выше волатильность рынка. Изначально индикатор использует период за 14 дней торгов, но трейдер может выставить другой, наиболее интересующий его период. Однако, стоит заметить, что индикатор ATR не имеет постоянных уровней перекупленности и перепроданности, хоть он и является индикатором осциллятором.

Важным моментом является тот факт, что индикатор ATR постоянно стремится вверх при сильном движении цены, независимо от того, куда она пойдет. Например, цена находится в нисходящем тренде – индикатор идет вверх, в восходящем – все равно вверх.

Что это значит? Описание индикатора ATR говорит нам о том, что, если он падает, то изменчивость рынка снижается. Можно сделать вывод, что, если индикатор находится очень низко, то, соответственно, и волатильности практически нет. Цена подготавливается к наступающему рывку. Напоминаю, сам индикатор не может показать направление движения цены.

Жми кнопку, чтобы пройти пошаговое руководство по «ATR» и освоить индикатор в несколько простых шагов Изучить »

Использование индикатора ATR

Как пользоваться индикатором ATR? После того, как Вы установили средний уровень диапазона, сигнал о покупке сформируется именно в тот момент, когда индикатор Average True Range пробьет его снизу вверх. Полученный должен совпасть как с младшими таймфреймами, так и со старшими. Хотите получать дополнительные сигналы? Можно смело использовать ATR совместно с индикатором CCI.

Используется индикатор, как уже говорилось выше, для того, чтобы получить информацию о будущем изменении цены, чтобы позже выставить необходимые Стоп-Лоссы и Тейк-Профиты. После того, как Вы получили необходимые данные с индикатора, необходимо открывать позицию. Далее Вам следует разместить все Стоп-Лоссы наравне с экстремумами цен, которые представлены на графике Форекс. Тейк-Профиты устанавливаются на уровнях сопротивления/поддержки. Данные, которые предоставил Вам индикатор Average True Range, помогут Вам обойти все рыночные «шумы» (кратковременные маневры цены). Достижение ценой выставленного Стоп-Лосса означает увеличение диапазона цены. После этого Вам необходимо закрывать все убыточные сделки. Вот таким способом ATR индикатор Форекс помогает Вам устанавливать Стоп-Лоссы на максимально возможном расстоянии, избегая рыночных «шумов». Индикатор предоставляет возможность четко проанализировать происходящую волатильность торгового инструмента, а также выявить размер открытия сделки.

Индикатор Average True Range очень чувствителен к изменению временных периодов. Мы уже выяснили, что стандартным для него является 14 дней. Если Вы выставляете значение ниже, то сам индикатор получает меньше данных для своей работы. Что это означает? Индикатор ATR становится наиболее чувствительным к любым ценовым маневрам.

Если Вы повысили значение, то можно заметить, как скользящая средняя индикатора становится более сглаженной.

Описание индикатора Average True Range дает нам понять, что он имеет ряд недостатков. Один из них – запоздание. Связано оно с использованием скользящей средней. Если период ATR большой, то он может указать прошлую изменчивость рынка, а не текущую, которая нам и нужна. Поэтому рекомендуется его использовать в паре с различными торговыми инструментами, например, паттернами GBP/JPY.

Жми кнопку, чтобы пройти пошаговое руководство по «ATR» и освоить индикатор в несколько простых шагов Изучить »

Какие выводы можно сделать? Индикатор ATR не поможет Вам в прогнозировании, он предназначен для измерения волатильности. Вы не узнаете, куда пойдет цена – вверх или вниз, но, тем не менее, он поможет Вам стать успешным трейдером, покажет, где и когда нужно выставлять Стоп-Лоссы, а также Тейк-Профиты. Удачной торговли!

Индикатор Average True Range. Определяем волатильность

Средний истинный диапазон (average true range, ATR), который был впервые представлен в 1978 году Уэллсом Уайлдером в труде «Новые концепции в технических торговых системах», является индикатором, отражающим волатильность.

Для прогнозирования направления тренда он не предназначен, и чаще является вспомогательным инструментом, который используется в комбинации с другими индикаторами. Первоначально Уайлдер разработал ATR для товарного рынка, так как во времена создания на американских рынках сырье было намного более волатильным, чем акции. Позже индикатор стал популярным для использования и на фондовом рынке.

Расчет индикатора

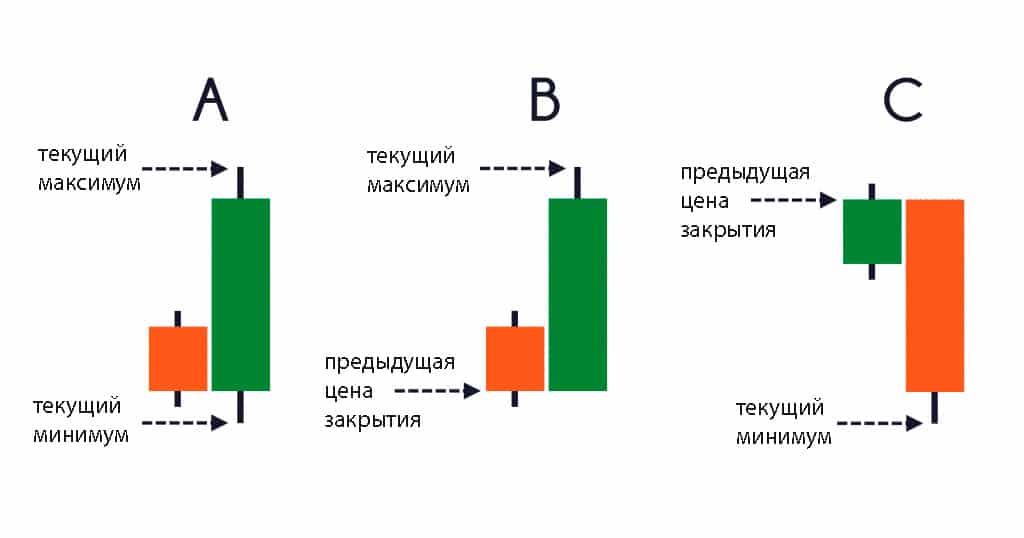

При расчете индикатора Уайлдер начал с определения истинного диапазона (True Range, TR), который вычисляется как максимум из следующих трех величин:

— разность между текущими максимумом и минимумом;

— разность между текущим максимумом и предыдущей ценой закрытия (абсолютная величина);

— разность между текущим минимумом и предыдущей ценой закрытия (абсолютная величина).

Абсолютная величина используется для обеспечения положительных значений, так как мы интересуемся расстоянием между двумя точками, а не направлением движения цен.

На основе этого показателя рассчитывается уже ATR. У него есть единственный параметр — это период N. По умолчанию берется 14-периодный индикатор, но его можно настроить под собственную стратегию. Вот как выглядит формула (это одна из форм экспоненциальной скользящей средней)

Если у вас более волатильный инструмент, то можно взять более длинный таймфрейм. Если волатильность ниже, то, чтобы сделать индикатор более чувствительным к изменению цены, то лучше взять период более короткий.

Индикатор, как осцилляторы, располагается в отдельном окне. Интересно, что так как при расчете ATR используются абсолютные значения, он показывает волатильность в абсолютных величинах, а не в процентах от цены закрытия. Это означает, что акции с более низкой ценой будут иметь меньшие значения ATR, чем акции с высокой ценой. Поэтому значения ATR между различными бумагами не сопоставимы. Кроме того, определенных зон перекупленности и перепроданности, как у стохастика или RSI, у этого индикатора нет.

Сигналы индикатора

По сути сам по себе индикатор не дает прямых сигналов на совершение сделок. Он показывает волатильность, и может сказать о текущем состоянии тренда и активности на рынке. ATR находится на низких значениях, когда на рынке затишье и формируется боковик. После продолжительного боковика можно ожидать появление мощного тренда (нисходящего или восходящего). Тогда индикатор начинает расти, свидетельствуя о росте волатильности.

Заканчивается тренд, когда индикатор находится на повышенных значениях, что, как правило, продолжается недолго. Таким образом, когда индикатор начинает расти с низких уровней, целесообразно присоединяться к тренду. При крайне высоких уровнях стоит вновь ожидать боковик и фиксировать прибыль. При этом определять точки входа и прогнозировать направление тренда необходимо уже с использованием других индикаторов.

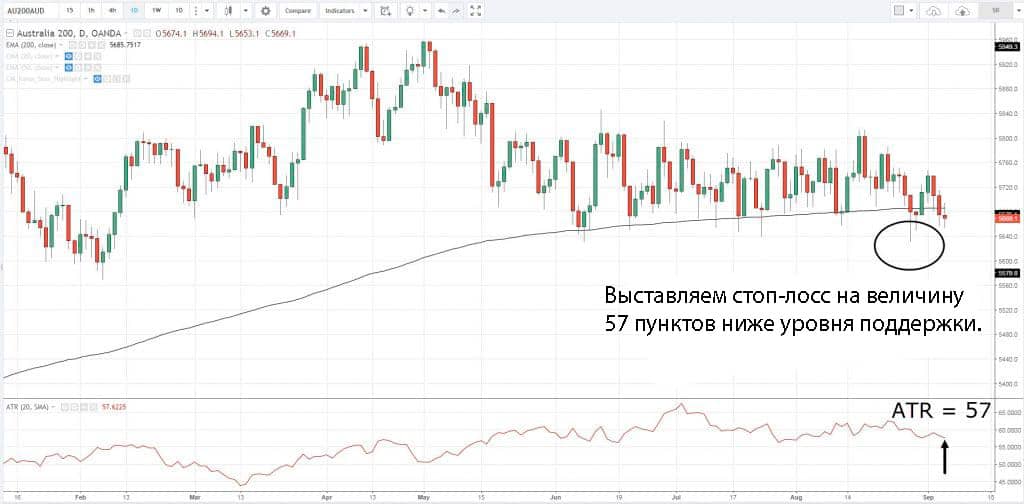

Возможно также использование индикатора для выставления стоп-приказов. Размер стопа считается оптимальным в размере 2 значений индикатора ATR, что превышает среднее значение колебаний за период времени. Это позволяет выставить стоп в область, где удерживание позиции теряет смысл.

Таким образом, ATR представляет собой инструмент технического анализа для отслеживания волатильности и определения боковика и тренда на рынке. Тем не менее, определить точки входа, направление тренда, используя лишь его, невозможно. Поэтому ATR является лишь вспомогательным инструментом, и в дополнение к нему при торговле следует использовать другие трендовые индикаторы или осцилляторы, которые имеют более тесную связь с ценой.

Наконец, стоит отметить, что на российском фондовом рынке довольно тяжело найти примеры, где бы сигналы ATR были точными, особенно при формировании нисходящего тренда. В этом плане полезнее окажется индикатор полосы Боллинджера.

Завадовская Вероника

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за «нерабочую» неделю. Самое интересное на БКС Экспресс

Фьючерc на S&P 500 обновил рекордные уровни после выхода данных по безработице

Мощнейший дневной рост акций NVIDIA. В чем сила

Что случилось в прошлый раз, когда ФРС начала снижать QE

Самые популярные бумаги на СПБ Бирже в октябре

Могут ли облигации защитить от инфляции. Часть 1 — ОФЗ

Акции Electronic Arts выросли после отчета. Куда дальше

Что случилось с Zillow? Результаты отчетности

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Индикатор ATR – полное руководство по использованию

Мне нравится использовать индикатор ATR. В отличие от других индикаторов, которые показывают импульс движения цены, направление тренда или уровни перекупленности либо перепроданности — ATR показывает нечто совершенно другое, а именно текущую волатильность. И если его использовать правильно, он будет для вас одним из самых полезных индикаторов.

Что такое индикатор ATR и как он работает?

Индикатор ATR или средний истинный диапазон (Average True Range) измеряет волатильность движения цены. Он был разработан Уэллсем Уайлдером и впервые упоминается в его книге «Новые концепции в системах технического анализа».

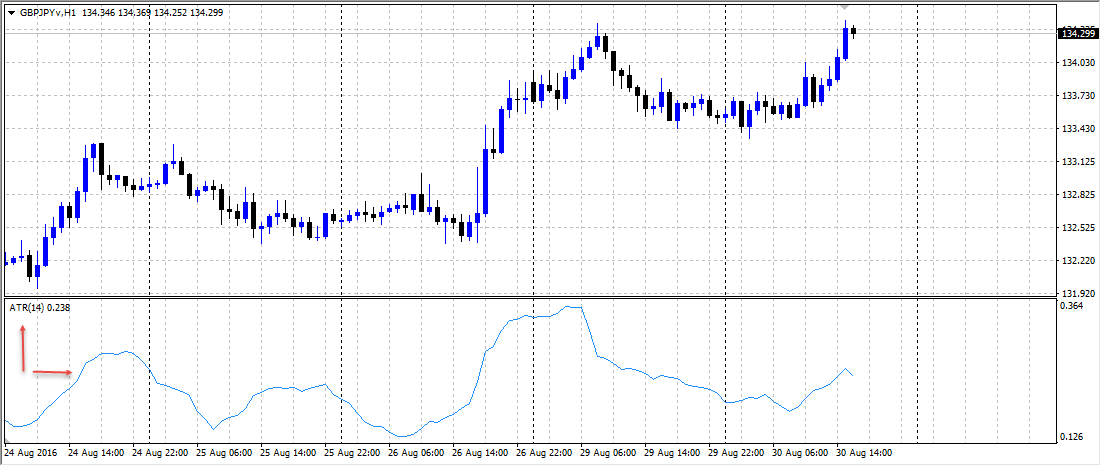

На рисунке выше представлен вид индикатора ATR, который обычно прикрепляется в отдельном окне к нижней части графика. Высокие значения линии ATR указывают, что на рынке большая волатильность. С другой стороны, низкие значения линии означают, что волатильность на рынке относительно низкая.

Трейдеры могут использовать индикатор ATR для поиска точек входа и выхода из рынка на основании волатильности цены. Когда волатильность высокая, цена, скорее всего, будет динамично двигаться. Низкая волатильность связана со спокойным рынком или периодом консолидации. Опытные трейдеры знают, что рынки постоянно переходят от периодов низкой волатильности к высокой волатильности и наоборот.

Как рассчитывается значение ATR? Это делается с использованием одного из трех возможных методов в зависимости от того, как формируются свечи.

Как вы можете видеть на картинке выше:

В целом, чем больше диапазон свечей, тем выше значение ATR.

К счастью, большинство торговых платформ предлагают индикатор ATR с уже рассчитанными значениями. Таким образом, нет необходимости выполнять все эти вычисления самостоятельно, однако важно понимать, что из себя представляет индикатор, чтобы вы могли использовать его наиболее эффективно.

В формуле среднего истинного диапазона по умолчанию используется 14-периодный индикатор EMA. Тем не менее, вы можете вручную настроить данный период.

Индикатор ATR встроен в торговую платформу MetaTrader 4. Чтобы активировать индикатор MT4 ATR, просто перейдите в меню «Вставка»> — «Индикаторы» и выберите «Average True Range». Затем индикатор прикрепляется к вашему графику с настройкой по умолчанию — 14-периодной экспоненциальной скользящей средней.

Если вы хотите изменить этот параметр, просто перетащите курсор мыши на индикатор в нижней части графика и щелкните правой кнопкой мыши. Затем вы можете выбрать «ATR (14) Свойства…», что вызовет следующее всплывающее окно:

Затем на вкладке «Параметры» вы увидите поле с именем «Период». Просто измените значение по умолчанию «14» на предпочитаемое значение. Новые настройки индикатора ATR будут автоматически изменены.

ATR и волатильность

Индикатоа ATR может помочь вам разместить ваш стоп-лосс таким образом, чтобы он соответствовал текущим рыночным условиям. Это поможет вам избежать слишком узких стопов в периоды высокой волатильности и размещать более широкие стопы в периоды низкой волатильности.

Кроме того, индикатор может помочь вам установить более высокие цели получения прибыли. Например, если ATR имеет относительно высокое значение, вы можете подумать о том, чтобы остаться в сделке больше времени, так как повышенная волатильность может привести к более длительному благоприятному движению цены.

Cтрелки на индикаторе ATR указывают на моменты, когда значения волатильности относительно высоки. Обратите внимание на большие волатильные свечи на графике в соответствующие периоды времени.

В противоположность этому, когда показания ATR низкие, рынок относительно спокойный, поскольку он вступает в период низкой волатильности. Свечи маленькие, и поведение цены спокойное, поэтому EUR/USD консолидируется. Когда волатильность низкая, вы можете использовать более плотные стоп-лосс ордера. В то же самое время ваши цели фиксации прибыли также должны быть меньше, так как ожидается, что цена не будет сильно двигаться.

Индикатор ATR также можно использовать для прогнозирования будущих тенденций. Если вы заметили, что линия ATR неуклонно движется вверх, то вы можете предположить, что волатильность, вероятно, останется высокой. А для ATR с постоянным нисходящим уклоном говорит о рынке с ограниченным диапазоном в ближайшем будущем.

В то же время вы должны быть готовы к переходу от низкой к высокой волатильности или от высокой к низкой волатильности.

Как использовать индикатор ATR?

Поскольку ATR — это прежде всего инструмент для измерения волатильности, его нельзя использовать в качестве отдельного инструмента для торговли на рынке. Вы будете использовать его в сочетании с вашей торговой стратегий для точной настройки входа, размещения стоп-лосса и цели получения прибыли.

Индикатор ATR не относится к трендовым

Некоторые трейдеры заблуждаются, считая, что тренд на рынке и волатильность — это одно и то же. Но это совсем не так. Волатильность может быть низкой, в то время как тренд будет продолжать свое движение.

Как индикатор ATR может помочь нам в поиске сетапов на пробой?

Волатильность на рынке всегда меняется. Периоды с низкой волатильности сменяются на периоды с высокой волатильностью. И наоборот. Следовательно, мы можем ожидать, что если рынок долгое время находится в состоянии низкой волатильности, этот период может сменится на высокую волатильность.

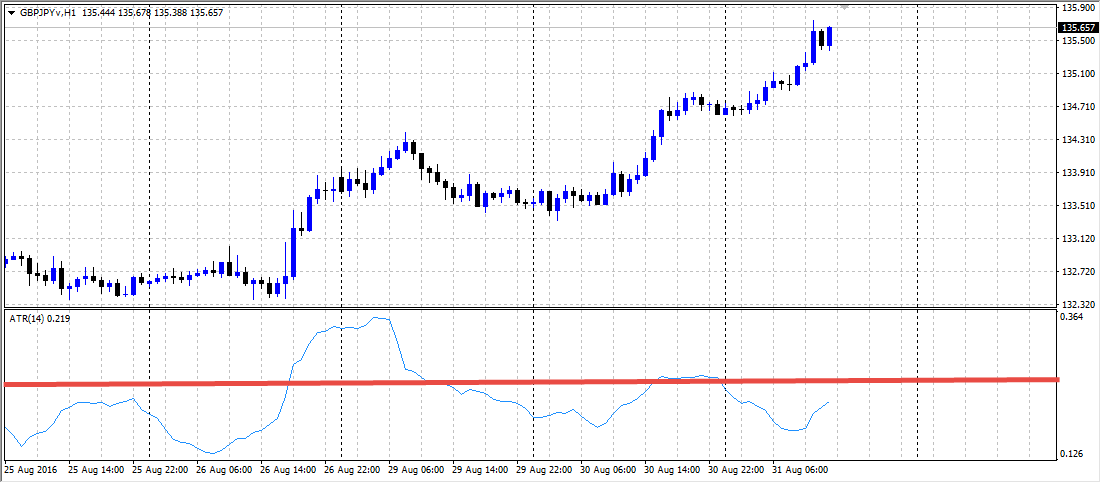

Как мы можем определить моменты, когда цена может совершить пробой уровня?

Как можно использовать индикатор ATR для постановки стоп-лоссов?

Случалась ли с вами ситуация, когда цена задевала ваш стоп-лосс, а потом начинала двигаться в выбранном вами направлении? Чаще всего это происходит потому, что ваш стоп находится слишком близко от точки входа. Поэтому всегда нужно оставлять для цены свободное пространство, которое бы учитывало среднюю дневную волатильность.

Индикатор ATR прекрасно поможет нам в этом:

К примеру, если ваш множитель равен единице. Мы выставляем стоп-лосс на величину 1 ATR от цены входа.

Как использовать индикатор ATR для ловли больших трендов?

Если вы хотите оставаться в трендовом движении рынка как можно дольше, вы можете использоватьтрейлинг стоп. Одним из самых популярных методов будет использование значения ATR для этой цели:

Смысл в том, чтобы использовать значение индикатора ATR, чтобы определить расстояние, на которое вы хотите отследить цену. Когда цена будет двигаться в вашу пользу, стоп-лосс также будет двигаться вместе с ценой, принимая во внимание расстояние, которое вы установили от текущей цены. Это позволит вам извлечь максимальную выгоду из рынка при наличии постоянного тренда.

Какой множитель лучше всего использовать? Используйте небольшой множитель для слабых трендов и больший — для сильных трендов. Найдите лучший множитель для себя.

Как использовать индикатор ATR для фиксации прибыли?

Если линия ATR находится в верхней половине во время вашей торговли, вы можете рассмотреть возможность умножения минимального потенциала цели вашего паттерна на 2. С другой стороны, если линия ATR находится в нижней половине индикатора, вы можете выбрать минимальный потенциал паттерна.

Допустим, цена совершает пробой фигуры треугольник в бычьем направлении. В результате вы решаете войти в лонг. Правила треугольника гласят, что вы должны оставаться в рынке при минимальном движении цены, равном размеру шаблона. Однако, если ATR показывает вам высокие значения в это время, вы можете рассмотреть возможность остаться в сделке до достижения двойного размера треугольника.

Как вариант, вы можете закрыть половину своей позиции на исходной цели и закрыть другую половину на второй цели.

Как понять, что вскоре произойдет смена текущей тенденции?

Ни одно направленное движение цены на рынке не может продолжаться бесконечно долго. Рано или поздно случится откат, цена войдет в состояние консолидации или произойдет смена тенденции. ATR поможет нам в поиске подобных точек разворота. Нам нужно:

Не нужно использовать эту технику в изоляции. Комбинируйте ее с уровнями поддержки и сопротивления, чтобы находить возможные точки разворота.

Мы видим, что цена упала на 500 пунктов (что уже близко к значению 2ATR) и подошла к уровню сопротивления. Затем формируется модель бычьего поглощения на дневном графике.

Мы имеем все предпосылки к тому, что текущее нисходящее движение закончится, и цена развернется наверх.

Примеры торговли по индикатору ATR

Теперь давайте рассмотрим стратегию управления торговлей на основании значений ATR.

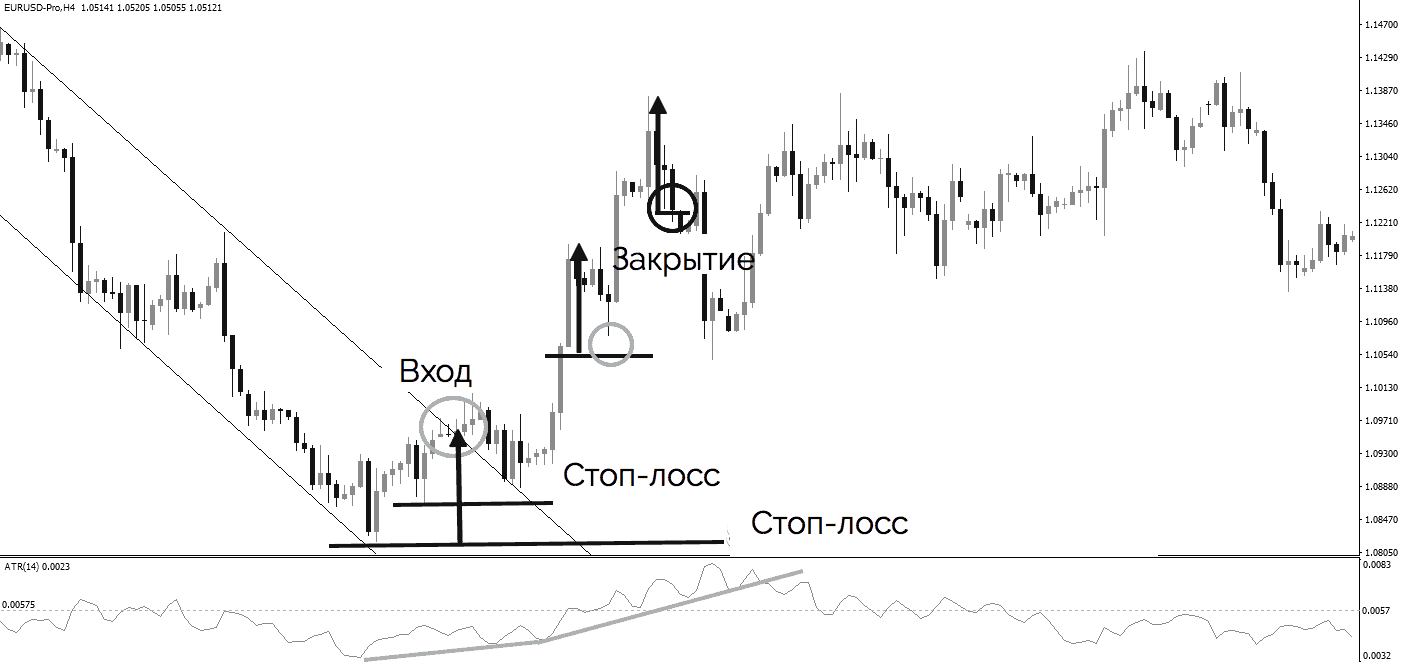

На рисунке показан пример торговой стратегии на пробое границ консолидации. Обратите внимание, что мы отметили средний уровень индикатора ATR на уровне 0,0039, чтобы разделить верхнюю и нижнюю части индикатора.

Линия ATR пробивает средний уровень и смещается в верхнюю половину индикатора. Тем не менее, цена по-прежнему находится в горизонтальном канале. Позже цена пробивает диапазон через верхний уровень, давая нам сигнал на лонг. В данный момент линия ATR находится в нижней половине индикатора. Таким образом, вы можете открыть длинную позицию с минимальной целью.

Далее мы видим, что линия ATR начинает расти. Это дает достаточные основания полагать, что волатильность увеличивается. Таким образом, у вас есть возможность удерживать сделку, пока цена не достигнет 2-кратного размера диапазона.

Рассмотрим пример сделки с использованием трейлинг стопа.

График начинается с медвежьего трендового канала. Внезапно цена пробивает медвежий канал во время относительно низких значений ATR. Вы можете войти в рынок в этот момент, разместив ордер стоп-лосс как показано на рисунке — на расстоянии около 90 пунктов.

Цена тестирует пробитый верхний уровень канала и отскакивает вверх при резко увеличивающихся значениях ATR. Таким образом, вы можете отрегулировать расстояние до вашего трейлинг стопа. Вы можете измерить расстояние между точкой пробоя и минимумом предыдущего медвежьего канала и использовать его в качестве нового расстояния в пунктах для трейлинг стопа.

Цена совершает пару сильных бычьих импульсов. Обратите внимание, что после первого импульса цена возникает коррекция, которая почти достигает трейлинг-стопа. После второго импульса цена начинает консолидироваться, и в конце концов достигает трейлинг стопа.