dpbp что это такое и как рассчитать

Дисконтированный срок окупаемости

Определение

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) является одним из параметров, используемых при оценке инвестиционных проектов, который представляет собой период времени, в течение которого будут полностью возмещены первоначальные инвестиции. Другими словами, он является точкой безубыточности проекта. Для инвестиционных менеджеров этот параметр является мерой общего риска проекта.

При принятии долгосрочных инвестиционных решений дисконтированный срок окупаемости является более надежным параметром, чем обычный срок окупаемости, поскольку учитывает концепцию стоимости денег во времени.

Формула

Для расчета дисконтированного срока окупаемости следует использовать следующую формулу.

где p – номер периода, в котором наблюдался последний отрицательный кумулятивный дисконтированный чистый денежный поток;

CDNCFp – величина последнего отрицательного кумулятивного дисконтированного чистого денежного потока (подставляется по модулю);

CDNCFp+1 – величина кумулятивного дисконтированного чистого денежного потока на конец следующего периода.

Пример

Компания рассматривает возможность запуска новой производственной линии. Затраты на приобретение и монтаж нового оборудования составляют 200 000 у.е., а планируемая потребность в чистом оборотном капитале 180 000 у.е. Срок жизни данного инвестиционного проекта составляет 5 лет, в течение которого оборудование будет амортизироваться прямолинейным методом при условии нулевой ликвидационной стоимости. Посленалоговая стоимость капитала, привлекаемого для реализации проекта, составляет 15,7% годовых, а ставка налога на прибыль 30%. Остальные показатели представлены в таблице.

Чтобы рассчитать дисконтированный срок окупаемости необходимо определить величину чистого денежного потока (англ. Net Cash Flow, NCF) проекта по годам, который представляет собой сумму амортизационных отчислений (англ. Depreciation) и чистой прибыли (англ. Net Profit). Результаты расчетов по годам сведены в таблицу.

Выручка от реализации продукции по годам составит:

S1 = 20 000 × 35 = 700 000 у.е.

S2 = 22 000 × 36 = 792 000 у.е.

S3 = 27 000 × 38 = 1 026 000 у.е.

S4 = 25 500 × 41 = 1 045 500 у.е.

S5 = 23 000 × 45 = 1 035 000 у.е.

Совокупные переменные затраты по годам составят:

TVC1 = 20 000 × 22 = 440 000 у.е.

TVC2 = 22 000 × 22 = 484 000 у.е.

TVC3 = 27 000 × 23 = 621 000 у.е.

TVC4 = 25 500 × 25 = 637 500 у.е.

TVC5 = 23 000 × 28 = 644 000 у.е.

Поскольку компания использует прямолинейный метод начисления амортизации, величина амортизационных отчислений за каждый год будет одинаковой и составит 40 000 у.е. (200 000 ÷ 5).

Для расчета величины операционного дохода необходимо воспользоваться следующей формулой.

где Si – выручка от реализации в i-ом периоде; TVCi – совокупные переменные затраты в i-ом периоде; FCi – постоянные затраты за вычетом амортизационных отчислений в i-ом периоде; Di – величина амортизационных отчислений в i-ом периоде.

Таким образом, величина операционной прибыли по годам составит:

При условии, что ставка налога на прибыль составляет 30%, чистая прибыль по годам составит.

NP1 = 120 000 × (1-0,3) = 84 000 у.е.

NP2 = 166 000 × (1-0,3) = 116 200 у.е.

NP3 = 260 000 × (1-0,3) = 182 000 у.е.

NP4 = 259 000 × (1-0,3) = 181 300 у.е.

NP5 = 236 000 × (1-0,3) = 165 200 у.е.

Данные, необходимые для расчета дисконтированного срока окупаемости сведены в таблицу.

Величина чистого денежного потока (NCF) по годам составит.

NCF1 = 84 000 + 40 000 = 124 000 у.е.

NCF2 = 116 200 + 40 000 = 156 200 у.е.

NCF3 = 182 000 + 40 000 = 222 000 у.е.

NCF4 = 181 300 + 40 000 = 221 300 у.е.

NCF5 = 165 200 + 40 000 = 205 200 у.е.

Кумулятивный чистый денежный поток представляет собой сумму чистых денежных потоков по годам накопительным итогом. Для данного инвестиционного проекта величина первоначальной инвестиции (так называемый нулевой денежный поток) составляет 380 000 у.е. (сумма затрат на приобретение оборудования 200 000 у.е. и финансирование чистого оборотного капитала 180 000 у.е.). Таким образом, кумулятивный чистый денежный поток по годам составит:

CNCF4 = 122 200 + 221 300 = 343 500 у.е.

CNCF5 = 343 500 + 205 200 = 548 700 у.е.

Для определения дисконтированного срока окупаемости необходимо рассчитать приведенную стоимость (англ. Present Value, PV) чистых денежных потоков по годам, воспользовавшись следующей формулой.

где FV – будущая стоимость денежного потока, i – ставка дисконтирования, N – количество периодов.

Таким образом, величина дисконтированного чистого денежного потока (DNCF) по годам составит.

DNCF1 = 124 000 ÷ (1+0,157) 1 = 107 173,73 у.е.

DNCF2 = 156 200 ÷ (1+0,157) 2 = 116 684,81 у.е.

DNCF3 = 222 000 ÷ (1+0,157) 3 = 143 335,21 у.е.

DNCF4 = 221 300 ÷ (1+0,157) 4 = 123 494,60 у.е.

DNCF5 = 205 200 ÷ (1+0,157) 5 = 98 971,59 у.е.

При этом кумулятивный дисконтированный чистый денежный поток (CDNCF) составит.

CDNCF5 = 110 688,35 + 98 971,59 = 209 659,94 у.е.

Проведенные расчеты позволяют рассчитать дисконтированный срок окупаемости, воспользовавшись приведенной выше формулой. Для условий данного примера последний отрицательный кумулятивный дисконтированный чистый денежный поток наблюдался на конец 3-го года, следовательно, дисконтированный срок окупаемости составит 3,1 года.

DPP = 3 + |-12 806,25| ÷ (110 688,35 + |-12 806,25|) = 3,1 года

Чтобы сравнить этот параметр инвестиционного проекта с обычным сроком окупаемости (PP), рассчитаем последний, воспользовавшись следующей формулой.

где p – номер периода, в котором наблюдался последний отрицательный кумулятивный чистый денежный поток; CNCFp – величина последнего отрицательного кумулятивного чистого денежного потока (подставляется по модулю); CNCFp+1 – величина кумулятивного чистого денежного потока в следующем периоде.

Для условий данного примера последний отрицательный кумулятивный чистый денежный поток наблюдался на конец 2-го года, значит обычный срок окупаемости составит 2,5 года.

PP = 2 + |-99 800| ÷ (122 200 + |-99 800|) = 2,5 года

График

Графически отличие дисконтированного срока окупаемости от обычного срока окупаемости выглядит следующим образом (график построен на условии примера).

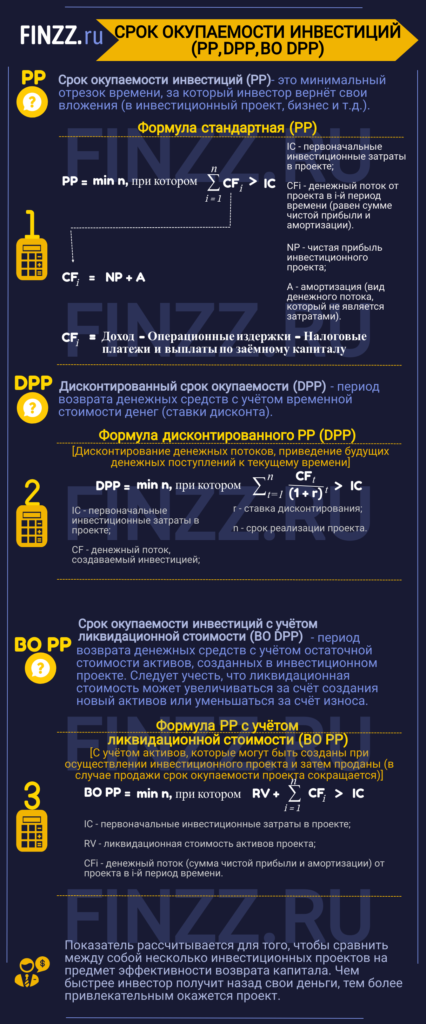

Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

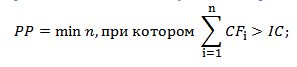

#1 Срок окупаемости инвестиций (PP). Формула

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

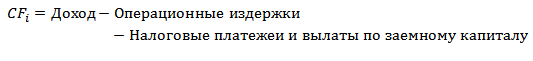

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

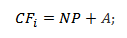

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

Пример расчета срока окупаемости инвестиций в Excel

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

#2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Расчета дисконтированного срока окупаемости инвестиций в Excel

Рассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Пример расчета дисконтированного срока окупаемости инвестиции в Excel

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

#3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

На рисунке ниже показан расчет периода окупаемости проекта с учетом ликвидационной стоимости. Формула в Excel достаточно простая и имеет вид:

Денежные поступления с ликвидационной стоимостью =C6+E5+D6

Пример оценки срока окупаемости с учетом ликвидационной стоимости в Excel

В итоге, срок окупаемости с учетом ликвидационной стоимости составит

4 лет. Данный способ оценки целесообразно применять при высокой ликвидности создаваемых активов. Как можно заметить, в данном варианте расчета срока окупаемости тоже может быть использована ставка дисконтирования.

Кроме срока окупаемости инвестиций существуют другие показатели оценки эффективности, позволяющие более точно провести анализ проекта. Более подробно о них вы можете узнать в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

Резюме

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков и ликвидационной стоимости активов позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI). Кроме точечной оценки необходим анализ динамики денежных потоков и их равномерность.

Автор: к.э.н. Жданов Иван Юрьевич

Оценка инвестиционных проектов с использованием дисконтирования денежных потоков

Данная статья посвящена расчетам основных показателей эффективности инвестиционных проектов, рассчитываемых с учетом фактора времени, а также вопросам, возникающим при расчете показателей. Статья ориентирована на специалистов финансово-экономических служб, перед которыми, может быть впервые, стоит задача оценки инвестиционного проекта, с целью предоставления результатов владельцу компании, привлечения сторонних инвесторов, либо кредиторов.

Для оценки инвестиционных проектов используется две группы показателей: показатели, рассчитываемые без учета фактора времени и показатели, рассчитываемые с учетом фактора времени.

Первая группа показателей более проста в расчете, но она не учитывает того, что сегодняшние и завтрашние деньги для инвестора стоят по-разному, то есть расчеты этих показателей осуществляются без приведения денежных потоков к единому моменту времени.

Вторая группа показателей, о которых и пойдет речь в статье, в отличие от показателей первой группы учитывают разную стоимость денег в разные моменты времени (теория временной стоимости денег). Эти показатели являются более интересными для владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта (не завышают ее, как показатели первой группы), то есть являются более надежным (лучшим) гарантом успешности проекта. Суть их расчета заключается в приведении будущих денежных потоков (стоимости денег) к «сегодняшнему» дню, вернее, к моменту начала инвестиций в проект (предполагается, что инвестиции будут осуществлены в этом году). Приведение денежных потоков называется дисконтированием, суть которого состоит в том, что нам «сегодня» нужно принять решение о том, следует ли инвестировать средства в проект, либо стоит проблема выбора более эффективного проекта из нескольких, для этого необходимо знать: насколько выгоден, либо не выгоден проект; либо какой проект более эффективен (выгоден)? Для этого мы составляем бизнес-план – моделируем деятельность на несколько лет вперед, чтобы рассчитать эффективность, а моделируем, исходя из «сегодняшних» цен, расходов, предполагаемых доходов (а соответственно, исходя из «сегодняшних» платежей и поступлений). Следовало бы еще учесть альтернативные безрисковые вложения, которые могли бы принести нам определенный доход наверняка, риски неблагополучного исхода проекта, требуемую норму доходности от вложенного капитала. Предполагается, что как раз дисконтирование планируемых денежных потоков и приводит их к текущему моменту с учетом инфляции, безрисковых вложений, рисков конкретного проекта, либо требуемой нормы доходности от вложенного капитала в зависимости от выбранного подхода к определению ставки дисконтирования, используемой при дисконтировании денежных потоков. Результаты дисконтирования и оценки эффективности проекта во многом зависят от ставки дисконтирования, которая в свою очередь зависит от метода ее определения (расчета).

Расчет показателей осуществляется на основе данных из плана движения денежных средств инвестиционного проекта, который в свою очередь строится на основе плана доходов и расходов проекта и графика поступлений и платежей. Таким образом, важно, чтобы первоначальная информация для моделирования деятельности в пределах горизонта планирования (рассматриваемого срока проекта), а также сами планы движения денежных средств, доходов и расходов были как можно более проработанными, точными и корректными, в целях минимизации погрешности результатов расчетов и рисков проекта. Здесь возникает вопрос: а учитывать ли инфляцию при моделировании деятельности и как это сделать? Существует два способа учета инфляции в расчетах:

Часто возникает вопрос: а что же такое срок проекта (горизонт планирования/ исследования проекта) и как его определить, ведь чем больший срок мы рассматриваем, тем больше значение основного показателя эффективности проекта (NPV)? Теоретически, период планирования проекта должен быть равен жизненному циклу проекта, то есть интервалу времени от момента его появления (начала инвестиций) до его ликвидации/ полного износа. Но представьте, если рассматривается проект, жизненный цикл которого более 10 лет. Это значит, что мы должны моделировать деятельность на более 10 лет вперед? Это довольно сложно в сегодняшних условиях экономики. Поэтому следует моделировать деятельность на срок, позволяющий более точно и уверенно спланировать потоки денежных средств, доходы и расходы проекта (несколько лет), но срок должен быть не менее простого срока окупаемости проекта, чтоб была возможность просчитать дисконтированный срок окупаемости проекта. Если рассматривается проект со 100% кредитным финансированием, рекомендуется рассматривать срок проекта равный сроку погашения кредита (количество лет). Срок планирования можно понять непосредственно в процессе моделирования – формирования плана движения денежных средств. Однако, распространенная ошибка при оценке инвестиционных проектов, когда планируемый срок меньше жизненного цикла проекта и в расчетах показателей не учитывается остаточная/ ликвидационная стоимость проекта, что значительно может уменьшить значение показателей эффективности. Остаточную/ ликвидационную стоимость проекта необходимо учитывать при расчетах с целью их корректности.

Период проекта – обычно, это год, так как традиционная формула дисконтирования подразумевает дисконтирование денежных потоков по годам, таким образом, в случае, когда период проекта не год, потребуется корректировка формулы дисконтирования, либо сама ставка дисконтирования должна отражать не годовую, а месячную разницу стоимости денег.

Теперь перейдем непосредственно к показателям эффективности инвестиционного проекта, рассчитываемым с учетом фактора времени. Для наглядности, методику расчетов рассмотрим на примере. В качестве примера возьмем проект строительства нежилого объекта недвижимости под 100% привлеченных средств (кредитная линия). Планируется получение дохода от продажи и сдачи в аренду площадей данного объекта недвижимости.

В таблице 1 представлен смоделированный план движения денежных средств по данному проекту. Рассматриваемый срок проекта – 7 лет, в который более точно можно спланировать доходы и расходы и, который больше простого срока окупаемости проекта. В 7-ом году проекта отражен предполагаемый ликвидационный денежный поток (остаточная стоимость объекта за вычетом налога на прибыль) со знаком «+» от моделируемой продажи объекта недвижимости в конце рассматриваемого срока проекта.

Дисконтированный срок окупаемости: что это такое и как правильно рассчитать — показатели, метод и формула расчета DPP

Реализация любого бизнес-проекта в первую очередь подразумевает основательное планирование и составление прогнозов на перспективу. Ведь каждый предприниматель, вкладывая деньги в производство или сферу услуг, хочет выяснить, когда потраченные им средства вернуться и начнут приносить прибыль. Для получения нужных сведений производится вычисление параметров, напрямую связанных с поступлением доходов, и тех, что характеризуют время, за которое окупаются вложения. Поэтому следует разобраться, что это такое — простой и дисконтированный срок (период) окупаемости, как выглядит формула и производится расчет.

Определение ПСО

PP (pay-back period) — это измеримая величина, которую применяют с целью проведения инвестиционного анализа и исследования предполагаемой рентабельности будущего проекта. Показатель может рассчитываться в неделях (актуально для небольших предприятий), месяцах, годах и даже десятках лет. Как правило, к последним относятся особо крупные продолжительные бизнес-проекты. Результаты вычислений стабильно зависят от общего инвестиционного объема, направления осуществления деятельности и соответствующих ей норм доходности в заданной сфере.

PP-величина, полученная в результате вычислительных манипуляций, позволяет определить срок, через который сделанные первоначально инвестиции полностью окупятся. Опустив сложную терминологию, можно сказать, что этот показатель наглядно демонстрирует, через какой временной период предприятие перестанет быть убыточным и начнет получать чистую прибыль. Получение дохода, полностью перекрывающего инвестиционные вложения — главное условие успешного функционирования любого проекта.

Данная величина имеет большое значение не только для проведения аналитических мероприятий, позволяющих дать оценку движения вложенных денежных средств, но и для составления бизнес-плана. Чтобы организовать работу без потери эффективности, следует воспользоваться уже готовыми образцами схем, сформированных под определенную сферу деятельности.

Дисконтированный срок окупаемости DPP: что это простыми словами

Его расчет осуществляют, чтобы детально представить, насколько прибыльной окажется реализуемая идея. Параметр дает возможность оценить временной промежуток, за который удастся вернуть инвестируемые деньги с учетом стоимости вкладываемой единицы. Проще говоря — он характеризует время, необходимое финансам для полного оборота.

На просторах интернет-сети и в печатных изданиях показатель обозначают в виде краткой аббревиатуры DPP (Discounted payback period). Это значение чаще всего используется для определения эффективности вложенных в бизнес-проект средств за счет денежного потока.

Дисконт-период, как и другие количественно-измеримые параметры, обладает свойственными ему особенностями и сравнительными погрешностями. Соответственно, разрабатывая новый бизнес-проект, следует учитывать вероятные риски. Непредвиденные обстоятельства, грозящие снижением доходности — распространенное явление в сфере бизнеса.