id скоринговой карты 3 что это значит

Что значат цифры в рейтингах бюро кредитных историй?

Рейтинги у каждого бюро свои. Но говорят они, примерно, об одном и том же.

Кредитный рейтинг – определяет кредитоспособность заёмщика на основе данных текущей и прошлой кредитной истории, в т.ч. на основе социально-демографических данных.

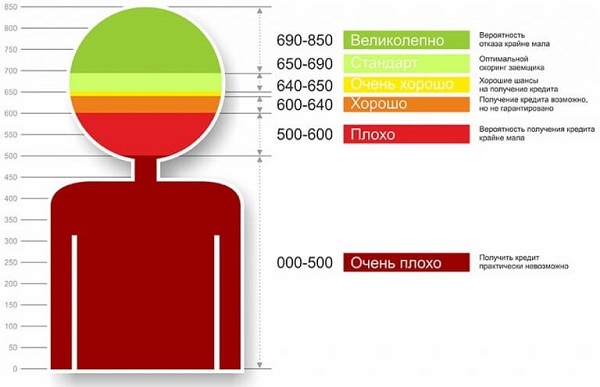

Максимально допустимый балл в этом бюро 850, а минимальный 250. Средний балл для получения потребительского кредита варьируется от 600-650.

В том числе, в этом отчете, Вы увидите факторы, которые определяют этот бал и могут на него давлеть.

· 690 – 850 баллов – Это отличная оценка кредитной истории. Если Вы имеет такой балл – вы сами можете выбирать банк (в теории, ибо практика, порой, далека от неё). К тому же, Вы можете попривередничать.

· 650 – 690 баллов – Стандартный балл, условия общие.

· 600 – 650 баллов – Удовлетворительная оценка кредитной истории. Кредит возможен, но условия будет диктовать банк. Возможно снижение запрашиваемой одобренной суммы и повышенный процент по кредиту.

· 500 – 600 баллов – Оценка ниже среднего. Доступен только кредит по завышенной ставке, и определенной категории (товарный, обеспеченный) и только на небольшой срок. Высокая вероятность отказа.

· 300 – 500 баллов – Очень плохая оценка кредитной истории. В банках будет отказ с высокой долей вероятности, доступны только микрозаймы в МФО, ломбардах и т.д.

Старейшее кредитное бюро. Основано в 1899 в США. Общая база этого бюро включает базу из 19 стран!! Эквифакс является Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК).

Максимальный бал в этом бюро 999, а минимальный 1.

Входит в тройку крупнейших бюро. Рейтинг бюро своеобразен и отличается от предыдущих бюро. Если выше названные бюро ограничивались баллами, то ОКБ присваивает : код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Скоринг (кредитный рейтинг) в ОКБ считается на анализе данных о кредитах и займах, самый большой балл бюро «5», а минимальный «1». Ниже указаны причиный влияющий на кредитный бал:

· Показатели исторической просрочки

· Показатели недавней или текущей просрочки

· Характеристики объема и динамики кредитной нагрузки

· Особенности кредитного поведения

· Характер и динамика запросов в кредитное бюро

· Платежная дисциплина в первые месяцы обслуживания долга

Каждый из этих факторов говорит о заемщике:

Рисковый индикатор

Число от 1 до 5, определяющее степень благонадежности заемщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

· рисковый индикатор 1 – самая низкая надежность заемщика (отдаленные регионы, возраст до 21 или свыше 70 лет, отсутствие образования)

· рисковый индикатор 2 – низкая надежность заемщика (неблагоприятные регионы, возраст до 25 или свыше 65 лет, отсутствие средне-специального образования)

· рисковый индикатор 3 – средняя надежность заемщика (среднестатистические показатели возраста, образования, любой регион)

· рисковый индикатор 4 – хорошая степень надежности заемщика (возраста около 30-40 лет, профессиональное или высшее образования, благополучный регион, наличие брака (семьи))

· рисковый индикатор 5 – высокая степень надежности заемщика (средний возраст, высокий доход, федеральные округа, одно и более высших образования, наличие брака (семьи, детей)

Индикатор достоверности

Код скоринга

Иногда в отчете ОКБ можно встретить надпись код скоринга 7. Мы постарались разобраться в этом и нашли следующую информацию

Количество баллов

· количество баллов выше 961 – отличная кредитная история, не было просрочек, было много кредитов (одобрение всех видов кредитов).

· количество баллов от 801 до 960 – хорошая кредитная история (хорошая одобряемость кредитов и займов).

· количество баллов ниже от 721 до 800 – средняя оценка кредитная история (в крупных кредитах будет отказ, займ получить возможно).

· количество баллов ниже от 641 до 720 – плохая кредитная история (в кредитах будет отказ, возможность получить займ в МФО, ломбарде).

· количество баллов ниже 560 – очень плохая кредитная история, безнадежный долг, банкротство (во всех кредитах и займах будет отказ).

Что означают цифры в рейтингах бюро

В России сейчас четыре крупных бюро, которыми пользуются банки для проверки потенциальных клиентов — НБКИ, ОКБ, Эквифакс и КБРС.

В каждом бюро своя система оценки и шкала рейтинга — числа по которому банки принимают решения о выдаче кредита. Поэтому рейтинги, полученные в разных бюро, отличаются друг от друга. Важно понимать, что каждое из них обозначает.

Кредитный рейтинг — мера кредитоспособности частного лица (кредитный скоринг). Кредитные рейтинги рассчитываются на основе прошлой и текущей финансовой истории, социально-демографических данных и даже на данных родственников и созаёмщиков.

На что влияет низкий кредитный рейтинг

Если у вас низкий скоринговый балл — вероятнее всего в кредитную историю закралась ошибка, или в прошлом вы подпортили ёё, оплачивая кредиты не вовремя.

Информация о ваших кредитах может находится в отчётах одного бюро, двух и более. Каждый банк выбирает сам в какое бюро передать информацию, лишь некоторые отправляют данные сразу в четыре. Бюро — независимые организации и не синхронизируют данные о кредитах между собой.

Каждое бюро рассчитывает рейтинг только по информацци, которая у него есть. Банки же собирают всю информацию воедино, добавляют туда личные данные о заёмщике (доход, работа, семейное положение, регион и так далее). Так банки считают свой собственный рейтинг, а точнее скоринг, на основе которого принимают решение о выдаче.

Поэтому для оценки шансов на кредит важно:

При рассмотрении заявки, кредитной организации важна не только дисциплина заёмщика, но и платежеспособность, поэтому банк скорее всего не выдаст кредит:

Чтобы проверить кредитную историю и оценить реальные шансы на кредит нужно получить и проанализировать кредитные отчёты. Минимум нужен один отчёт. Для полной оценки рекомендуется отчёты всех четырёх бюро.

Кредитная история хранится в бюро кредитных историй. В России четыре бюро, в которых банки проверяют кредитную историю перед выдачей кредита. Банки сопоставляют воедино данные их этих бюро, добавляют информацию о вашем доходе, возрасте, регионе, работе, семейном положении и принимают решение.

Чтобы проверить кредитную историю и оценить шансы на кредит нужно получить и проанализировать кредитные отчёты. Минимум нужен один отчёт. Для полной оценки рекомендуется отчёты всех четырёх бюро.

У ВАС ЕСТЬ ОФИЦИАЛЬНЫЙ КРЕДИТНЫЙ ОТЧЁТ БЮРО КРЕДИТНЫХ ИСТОРИЙ НБКИ, ОКБ (СБЕРБАНК), КБРС ИЛИ ЭКВИФАКС?

Загрузите отчёт любого или всех этих бюро и получите оценку вашей кредитной истории от сервиса «ПРОГРЕССКАРД™».

Загружайте только отчёты кредитных бюро НКБИ, Эквифакс, КБРС и ОКБ (Сбербанк).

У ВАС НЕТ ОТЧЁТОВ КРЕДИТНОЙ ИСТОРИИ?

Кредитную историю можно заказать два раза в год бесплатно во всех бюро кредитных историй. Переходите по кнопке ниже для получения инструкции по проверке кредитной истории в четырёх бюро кредитных историй.

Кредитный рейтинг каждого бюро кредитных историй

Национальное Бюро Кредитных Историй (НБКИ)

Крупнейшее бюро кредитных историй в Российской Федерации. Создано в марте 2005 года по инициативе Ассоциации российских банков (АРБ) и работает на основании федерального закона №218-ФЗ «О кредитных историях».

Кредитный рейтинг (скоринг) в НБКИ рассчитывается на основании данных о кредитах и займах. Его еще называют кредитный рейтинг FICO® (Файко).

Максимальный балл бюро «850», а минимальный «250». По словам сотрудников бюро, средний балл для получения небольшого потребительского кредита 600-650.

Отчёт из кредитной истории два раза в год можно получить бесплатно, обратившись напрямую в бюро. Он не будет содержать расчет рейтинга. Бюро и агенты продают рейтинг отдельно. Цена порядка 300-400 рублей. Для получения кредитной отчёта онлайн потребуется подтвержденная учётная запись на портале Госуслуги.

Бюро учреждено в 2004 году под названием «Экспириан-Интерфакс» американской компанией Experian и группой компаний «Интерфакс».

Кредитный рейтинг (скоринг) в ОКБ рассчитывается на основании данных о кредитах и займах, максимальный балл бюро «5», а минимальный «1». Ниже представлены параметры, которые влияют на кредитный балл.

Кредитный рейтинг Сбербанка (ОКБ) состоит из четырех составляющих: код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Каждый из этих параметров оценивает различные характеристики заёмщика:

Число от 1 до 5, определяющее степень благонадежности заёмщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

Чаще всего в отчете ОКБ можно встретить надпись код скоринга 7. Эта цифра к сожалению для Вас как для заемщика ничего не значит. Но банки и аналитики увидя это число, узнают по какой модели оценки проводился скоринг клиента и смогут сделать какие-то выводы.

«Сбербанковскую» версию кредитного отчёта и кредитного рейтинга ОКБ можно получить на сайте Сбербанка через личный кабинет или при обращении лично в отделение.

Не смотря на то, что мы говорим об одном и том же БКИ, версии отчётов полученных в Сбербанке, отличаются от отчётов, полученных напрямую в бюро. В отчёте Сбербанка Вы не нейдете персональных данных, а также кредитный рейтинг Сбербанка включает ряд параметров, которые отсутствуют в оригинальном документе. О них мы писали выше.

Шкала рейтинга идентична Сбербанковской, но нет рисковых индикаторов, зато есть факторы, негативно влияющие на значение Персонального кредитного скоринга:

Из этого мы можем сделать выод, что для роста кредитного скоринга необходимо, чтобы не было длительных просрочек (или вообще их не было), не было большой кредитной нагрузки, не было частых обращений за кредитами и возраст истории должен быть не менее года.

Заказать кредитный отчёт с кредитным рейтингом ОКБ онлайн можно бесплатно дважды в год. Как всегда, понадобится учётная запись на Госуслугах.

Кредитное бюро «Эквифакс»

«Эквифакс» входит в четверку крупнейших бюро страны. Организованное в 1899 году в США, имеет статус международного кредитного бюро, поскольку общая база БКИ включает данные бюро кредитных историй из 19 стран мира.

«Эквифакс» является членом Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК)

Кредитный рейтинг (скоринг) в «Эквифакс» рассчитывается на основании данных о кредитах и займах, максимальный балл бюро «999», а минимальный «1», где оценка строится так:

В «Эквифакс» получить кредитный рейтинг возможно вместе с кредитным отчетом два раза в год бесплатно on-line на сайте бюро (при условии прохождение тестирования или авторизации на портале Госуслуги)

Кредитное бюро «Русский Стандарт»

Бюро осуществляет деятельность в соответствии с требованиями ФЗ №218 «О кредитных историях» и действующими национальными и международными стандартами в области защиты информации.

Объем эксклюзивных данных АО «Банка Русский Стандарт» составляет свыше 35 миллионов кредитных историй субъектов — заемщиков.

Кредитный отчет КБРС можно получить

Бюро Русский Стандарт предоставляет отдельный сервис «Кредитный скоринг» в личном кабинете бюро. При заказе полного кредитного отчёта, скоринг также будет предоставлен вместе с ним.

Скоринг позволяет быстро оценить свои шансы на получение кредита без детального анализа кредитной истории, выбрать тип кредитной организации (банк, МФО/КПК), а также получить рекомендации по его улучшению.

Скоринг: что это такое простыми словами

Скоринг – это экспресс-оценка надежности заемщика и потенциальных рисков банка, определяемая с помощью специальной программы. Скоринг широко применяется при выдаче всех видов кредитов, включая ипотечные. Но чаще всего систему скоринга используют при выдаче так называемых экспресс-кредитов, где решение по заявке принимается в течение нескольких минут. В этой статье мы рассмотрим виды скоринга с примерами, а также расскажем, какие основные параметры влияют на получение положительного решения при выдаче кредита.

Что такое скоринг

Итак, скоринг клиента – это оценка платежеспособности потенциального заемщика с помощью специальных программных средств. Слово «скоринг» образовано от английского “score”, что означает «счет» или «количество баллов». Программа, алгоритм работы которой держится в секрете даже от сотрудников банка, оценивает клиента по некой системе баллов. Общее количество позволяет сотруднику вынести решение относительно того, выдать кредит, отказать или выдать на более жестких условиях. Банковский скоринг может проводиться в несколько этапов:

Прескоринг (пре-скоринг)

Предварительная оценка вашей платежеспособности как заемщика может проводиться путем заполнения короткой анкеты на сайте или в офисе банка. Вам понадобится указать ФИО, дату рождения и данные паспорта. Многие из вас наверняка получали смс от банков о предварительно одобренном кредите на определенную сумму. Это означает, что прескоринг (предварительный скоринг) в банке был проведен автоматически. Эта проверка исключает такие факторы, как:

Итак, если вы не отвечаете всем вышеперечисленным пунктам, это значит, что предварительный скоринг пройден. Далее вам может быть предложено предоставить сведения о доходах, контактные телефоны и другую информацию в электронном виде или лично в офисе банка.

Как он работает

Сразу нужно отметить, что система скоринга постоянно совершенствуется в целях устранения ошибок, основанных на стереотипном подходе при подсчете баллов.

Пример. Есть два потенциальных заемщика – Николай и Константин. Николай холост, Константин состоит в браке 5 лет. Оба мужчины примерно одного возраста (около 30 лет), имеют хорошую кредитную историю и высокие доходы, ни у кого из них нет судимостей и долгов. Однако Николай по результатам скоринга получит меньше баллов, чем Константин. Это объясняется тем, что клиентам, состоящим в браке и не имеющим иждивенцев (у обоих мужчин пока нет детей) начисляется большее количество баллов, так как принимается во внимание доход супруга.

Это не значит, что Николаю откажут в выдаче кредита. Скорее всего, оба заемщика получат положительное решение. Но по количеству начисленных баллов между ними будет разница, о которой клиенты не узнают.

Таким образом, даже не проверяя тот факт, трудоустроена ли супруга Константина и каков ее доход, система применяет стереотип.

Другой пример. Светлана является студенткой дневного отделения и работает в агентстве недвижимости, предлагая квартиры для сдачи в аренду. На этой работе девушка имеет неплохой доход и даже трудоустроена официально. Однако молодой возраст и неоконченное высшее образование будут основанием для снижения баллов: считается, что студенты и вообще молодые люди не являются кредитоспособными клиентами.

Светлана обратилась в банк за кредитом на покупку техники. Возможно, ей удастся получить деньги от банка, но условия могут быть более жесткими, например, банк может снизить сумму займа.

Таким образом, программа скоринга анализирует данные, предоставленные клиентом, по определенным стереотипам, которые заложены в ней на основании информации по предшествующим операциям.

Кроме того, данные анкеты проверяются в различных источниках. К ним относятся:

При проведении скоринга информация из бюро кредитных историй запрашивается во всех случаях без исключения. Если у вас нет кредитной истории, ваши шансы пройти банковский скоринг минимальны.

Данные, необходимые для проведения скоринга

По каким данным проверяет клиентов скоринг? В разных банках пункты анкеты могут отличаться друг от друга. Данные о возрасте, адресе регистрации и семейном положении можно взять из паспорта. Кроме того, клиент должен также указать:

Какие структуры используют скоринг

Скоринг проводят банки при выдаче займов физическим лицам, ИП и корпоративным клиентам. Кроме того, скоринг-бюро занимаются:

Для взыскания долгов в досудебном порядке банки могут привлекать к работе с должниками коллекторские агентства – специализированные финансовые организации. Такие компании также проводят скоринг должников, в рамках которого оценивается вероятность погашения долга или передачи дела в суд.

Скоринг не проводится в микрофинансовых организациях, т.к. они выдают займы на небольшие суммы с минимальными требованиями, что компенсируется высокими процентами.

Также скоринг может проводиться оценочными компаниями, которые занимаются экспертизой имущества или бизнеса. Деятельность таких компаний подлежит лицензированию и включает оценку:

Виды скоринга

Рассмотрим четыре вида скоринга.

Application-scoring

Это самый распространенный вид скоринга, который мы разобрали выше. Application-scoring включает в себя:

Collection-scoring

При этом виде скоринга используется специальная программа, предназначенная для работы с задолженностью, не погашенной в срок. Программа анализирует данные о заемщике и выдает решение о том, как следует поступить, например:

Что анализирует collection-scoring? В первую очередь, частоту случаев просрочки выплат по ранее выданным кредитам, а также размер задолженности и текущее финансовое положение заемщика.

При возникновении сложных ситуаций (например, потеря работы или длительный период нетрудоспособности) можно обратиться в банк самостоятельно с заявлением о реструктуризации долга — отсрочке оплаты или уменьшении суммы ежемесячного платежа. Многие кредитные организации идут навстречу, принимая во внимание то, что ранее заемщик добросовестно уплачивал кредит в установленные сроки. Если вы попали в сложную ситуацию, обратитесь с таким заявлением в банк, приложив подтверждающие документы (копию трудовой книжки, справку с биржи труда, копию листка нетрудоспособности и др.), не дожидаясь звонка коллекторов.

Behavioral-scoring

Этот вид скоринга используется при установлении лимитов по выдаваемым суммам. Анализ проводится на основании данных за предыдущие периоды:

Пример. У Ирины имеется кредитная карта, с которой оплачиваются некоторые крупные покупки и поездки за границу. В течение всего периода пользования кредиткой Ирина никогда не закрывала долг в течение льготного периода, всегда оплачивая ежемесячный минимальный платеж.

С одной стороны, при минимальном платеже процент по кредитной карте довольно высок и банку это выгодно. С другой — поведение Ирины говорит о том, что в течение нескольких лет лишних денег у нее не было. Является ли такой заемщик надежным? Безусловно, да, поскольку Ирина всегда вносила платежи в срок. Но вот на большой размер выдаваемой суммы или лимит кредитной карты Ирина вряд ли может рассчитывать. А при установлении небольших лимитов банки обычно не требуют подтверждения дохода.

Fraud-scoring

Этот вид определяет вероятность того, что заемщик окажется мошенником. Случаи мошенничества при обращении за кредитом – не редкость. Fraud-scoring используется в комбинации с остальными видами кредитного скоринга. Далее мы разберем более подробно механизм его работы.

Скоринг мошенничества: как он работает

Вы подали заявку на кредит и ждете решения, а его все нет. Вам говорят, что ваша заявка находится на скоринге. Что это значит? Если система обнаружила что-то подозрительное, проверка может занять больше времени. Однако паниковать заранее не стоит.

В качестве адреса компании, где вы трудитесь, указывайте адрес фактического местонахождения. Дело в том, что еще существуют организации, адреса которых являются «массовыми». Это могут быть фирмы, зарегистрированные в больших бизнес-центрах или на территории крупных предприятий. Если вы укажете улицу и номер дома, где зарегистрировано множество фирм, это может снизить вам баллы.

Если у вас временная регистрация и по указанному вами адресу зарегистрировано еще несколько человек, не являющихся вашими родственниками, это также может негативно повлиять на решение банка. Я рекомендую указывать номера телефонов контактных лиц, которые могут подтвердить вашу благонадежность. Это могут быть коллеги или близкие родственники. Но обязательно предупреждайте этих людей о возможном звонке из банка.

Кроме того, у каждого банка есть черный список клиентов. Если ваш номер телефона отличается на одну цифру от номера из такого черного списка, даже это может служить основанием для отнесения вас к категории «подозрительных» клиентов. Система может счесть, что ваш родственник, который был замечен в каких-то незаконных операциях, склоняет вас к мошенничеству.

Что такое скоринговый балл

Скоринговый балл – это показатель надежности заемщика в цифровом выражении, его кредитный рейтинг. Баллы рассчитываются на основании данных кредитной истории.

Кредитный рейтинг зависит от того, как вы рассчитывались с банками по кредитам. Если у вас не было ни одной просрочки, ваш скоринговый балл будет высоким. При отсутствии кредитной истории баллы будут начисляться по другим показателям – семейное положение, возраст, образование, место работы и должность, размер дохода и др.

Подсчет скоринговых баллов

Скоринговые баллы могут быть предоставлены двумя бюро кредитных историй:

Эти учреждения используют различную шкалу для подсчета кредитного рейтинга.

Расшифровка скоринговых баллов

По шкале НБКИ заемщику дается оценка:

В ОКБ очень высоким считается показатель более 960 баллов. Максимальное значение – 1200 баллов.

Значение скорингового балла для одобрения кредита

Для получения положительного решения необходимо набрать:

Если вы набрали меньшее количество баллов, это не значит, что вам будет выдан отказ. Возможно одобрение кредита, но банк, скорее всего, будет диктовать свои условия.

Что влияет на оценку платежеспособности

Основные факторы, негативно влияющие на кредитный рейтинг:

Как узнать свой скоринговый балл

Перед тем, как идти в банк за кредитом, не лишним будет узнать свой кредитный рейтинг. Особенно, если у вас имеются сомнения. Для этого нужно:

Два раза в год вы можете заказать свою кредитную историю бесплатно. Результаты придут на электронную почту. Также вы можете заказать отчет в бумажном виде.

Из чего состоит кредитная история

Отчет, полученный в бюро кредитных историй, включает следующие разделы.

Что может повлиять на кредитную историю и скоринговый балл

Мы уже разобрали ситуацию, при которой заемщикам с одинаковым доходом присваивался разный кредитный рейтинг. Обобщим основные факторы, влияющие на размер рейтинга и кредитную историю:

Рекомендации по улучшению кредитного рейтинга перед скорингом

Как же законно увеличить свой скоринговый балл? Понятно, что если у вас нет диплома о высшем образовании или вы не состоите в браке, то с этими пунктами сделать нельзя ничего. Но можно сделать так, чтобы ваш рейтинг возрос за счет других пунктов:

Преимущества и недостатки скоринговой системы

Простыми словами, скоринг – это проверка надежности заемщика, проводимая для оценки рисков банка. Система скоринга имеет как преимущества, так и недостатки.

Преимущества

Недостатки

Пример работы скоринга

Приведем пример, как работает скоринг в банке.

Оформим результаты скорингового анализа в таблице.

| Параметры оценки | Ответы | Скоринг клиента в баллах |

|---|---|---|

| 1. Персональные данные | ||

| Паспортные данные | Паспорт не числится в базе украденных или утерянных документов | 10 |

| Семейное положение | Женат | 25 |

| Возраст | 35 лет | 35 |

| Количество детей | 2 | |

| Постоянная регистрация в регионе | Есть | 15 |

| Водительские права | Предоставлены | 10 |

| Загранпаспорт | Предоставлены | 10 |

| 2. Данные о доходах | ||

| Сумма ежемесячного дохода, подтвержденного справкой с места работы | 1700$ | 250 |

| Должность | Менеджер высшего звена | 100 |

| Стаж работы на последнем месте | 3 года | 100 |

| Общее количество записей в трудовой книжке | 9 | 50 |

| Наличие непогашенных кредитов | Нет | 200 |

| Наличие недвижимости | Квартира в собственности | 50 |

| Наличие автомобиля | Есть | 30 |

| Дополнительные источники дохода | Нет | |

| Депозиты и другие банковские счета | Нет | |

| Возможность предоставления поручительства | Нет | |

| 3. Кредитная история (данные, полученные из БКИ) | ||

| Наличие действующих кредитов | Кредитная карта с остатком задолженности 1500$, просрочек нет, ежемесячный минимальный платеж 75$ | -250 |

| Погашенные кредиты | Автокредит в сумме 8500$, погашен полностью, количество дней просрочки – 15 | 20 |

| Итого: | 655 | |

Итак, по шкале НБКИ Алексей набирает достаточное для получения кредита количество баллов. Однако в анкете Алексей не указал сведения о кредитной карте, что снизило ему баллы. Напомним, что минимальное количество баллов для одобрения заявки по шкале НБКИ составляет 650. Таким образом, Алексей проходит минимальный порог. Однако банк может выдвинуть дополнительные условия, например, снизить сумму кредита или повысить ставку.

Не забывайте указывать сведения о кредитных картах, если они у вас имеются. Кредитная карта – это тоже кредит, платеж по которому увеличивает ваши ежемесячные расходы. Кроме того, если вы забудете указать эти данные, банк может воспринимать это как сокрытие информации. Один банк вам кредит одобрит, другой, возможно, откажет.

Возможен ли обман системы скоринга

Обмануть скоринг невозможно и не следует пытаться это делать. Информация по вашей задолженности проверяется всегда и сокрытие данных может быть приравнено к мошенничеству.

Если у вас имеются доходы, которые не могут быть подтверждены справкой, оставляйте телефоны контактных лиц, например, вашего руководителя или бухгалтера. Предупредите этих людей о возможном звонке из банка. Сотрудники должны устно подтвердить сумму дохода, указанную вами в анкете. Если вы заведомо указали сумму больше, чем вы получаете, и бухгалтер эти сведения не подтвердит, вас также могут занести в список мошенников.

Что делать, я нашел ошибку в своей кредитной истории

Бывают неприятные ситуации, когда банк отказывает в кредите без объяснения причин. Заказав кредитную историю, человек находит в ней ошибку. Что нужно делать в таких случаях?

Большинство ошибок совершается по вине человеческого фактора. Например, сотрудник банка не передал в БКИ сведения о погашенном кредите. А может быть, вас перепутали с однофамильцем и внесли в вашу кредитную историю чужой кредит. Или произошел технический сбой в программе.

Во всех этих случаях разбираться с проблемой вам придется самостоятельно. Не лишним будет знать, что к банкам применяются санкции за сообщение недостоверной информации в БКИ. Сотруднику БКИ за ошибку тоже грозит штраф.

Алгоритм действий такой:

Заключение

Скоринг как метод обеспечения финансовой безопасности кредитора применяется банками для экспресс-оценки заемщика на предмет платежеспособности и вероятности мошенничества. Также с помощью скоринга банк оценивает уровень риска при выдаче займов.

Система скоринга постоянно совершенствуется, ее данные нуждаются в своевременном обновлении. Иногда бывают ошибки, в результате которых ответственные клиенты подпадают под автоматический отказ. Если это произошло, обратитесь в другой банк. Все кредитные учреждения используют различные схемы расчета кредитного рейтинга. Перед обращением за кредитом (особенно это касается займов на крупные суммы) закажите свою кредитную историю в БКИ и узнайте свой скоринговый балл.

В целом, с внедрением скоринговой системы процент отказов в выдаче займов существенно снизился. Это объясняется отсутствием субъективного мнения кредитного специалиста. Кроме того, скоринг экономит время и затраты на рассмотрение заявки. А скоринг мошенничества характеризуется высокой прогнозной точностью.