income active что это такое

Перечисление процентов Incoming Active в Сбербанке — что это

В последнее время многие клиенты Сбербанка стали замечать у себя в личных кабинет новые начисления средств. На этот раз людям приходит перечисление процентов со странным обозначением Incoming Active. В статье мы расскажем, что эта кодировка значит и в каких случаях могут приходить проценты клиентам этого банка.

Что значит Incoming Active?

Перечисление процентов Incoming Active — это обновленное обозначение поступивших на ваш счет процентных средств, которые были начислены ввиду активного пользования продуктами и услугами Сбербанка. Если говорить о буквальном переводе, то значит эта IA-кодировка как «входящий активный».

Начисление таких процентов может приходить по самым разным условиям. Все зависит от статуса клиента, типа его карты, подключенных услуг и дополнительных опций. Также отметим, что это могут быть ежегодные, ежемесячные, накопительные начисления, либо разовые, которые возникают при выполнении прописанных условий.

Наиболее часто проценты приходят по следующим причинам:

Чаще всего процентные перечисления приходят владельцам социальных карт

Как узнать от кого деньги?

Мы указали основные моменты, при которых клиент банка может рассчитывать на проценты. Однако на практике таких моментов намного больше. В любом случае, разобраться с вашей ситуацией сможет поддержка Сбербанка. Менеджеры проанализируют ваши счета, вклады, карты и депозиты и дадут вам пояснение, откуда появилась операция Incoming Active. Связаться с банком можно через общий номер «900» или через чат-меню. Для удобства общения с сотрудником через чат, сразу авторизируйтесь в своем кабинете.

Заключение

Надеюсь вы разобрались, что означает перечисление процентов Incoming Active в выписке Сбербанка и каким образом точно определить источник средств. Если у вас имеются некоторые замечания по поводу материала или просто советы — пишите их в комментариях.

Incoming Active в Сбербанке – что это такое

Не каждый клиент популярнейшей в России финансовой организации Сбербанк знает, что за начисления с пометкой «Incoming Active» приходят на лицевой счёт. Обычно разобраться с вопросом помогает консультант банка. Но если посетить отделение просто нет возможности, то приходится разбираться самому. Что же означает странное уведомление, и от кого поступают денежные средства?

Обозначение «Incoming Active»

Если посмотреть перевод на русский язык понятия «Incoming Active», то дословно получится «Входящие, активные». Простыми словами, это перечисление процентов, полученных за активное использование каких-либо услуг.

Причины накопления вознаграждения могут быть абсолютно различными. Из наиболее часто встречающихся можно отметить:

Кроме этого, карты, выпущенные в платёжных системах MIR (МИР), VISA, Mastercard получают привилегии в соответствии с платежной системой. Эти начисления также будут отправляться с пометкой «Incoming Active».

Как узнать, откуда поступили деньги

Самый простой способ узнать, откуда пришли деньги – это обратиться в отделение Сбербанка. При себе необходимо иметь документ удостоверяющий личность (паспорт).

Клиентам, не имеющим возможности посетить офис банковского учреждения лично, доступны альтернативные варианты:

Таким образом, сказать откуда именно поступили перечисления денежных средств на банковский счёт, если они имеют пояснение «Incoming Active», достаточно сложно. Это могут быть как проценты по дебетовой карте, так и проценты по вкладам, счетам или возврат. В любом случае установить источник дохода поможет только специалист банковской организации. Обратиться к которому можно лично или любым дистанционным способом.

Incoming Active в Сбербанке. Что это такое?

На лицевой счет клиента Сбербанка иногда приходят зачисления с пометкой «Incoming Active». Дословно сообщение переводится с английского языка как «активные входящие», то есть это зачисление процентов за пользование какой-либо услугой. Услуга может быть разнообразной, в зависимости от того, к какой программе причислен клиент. Самая распространенная программа – капитализация процентов на балансе лицевого счета. Иными словами, банк «благодарит» клиента за содержание на счету большой суммы денег долгое время. Капитализация действует почти на всех дебетовых картах, причем клиенту доступно управление процентами. По желанию их удобно перевести на другой счет или иную карту.

Важно! Если оставить проценты на данном счету, они капитализируются в следующий период. Таким простым способом можно увеличить личные сбережения.

Другая причина «Incoming Active» в Сбербанке – начисление налогового вычета. Если клиент брал в банке ипотеку или кредит на обучение, он имеет право единоразово получить вычет в размере 13%.

Точно узнать, что за деньги зачислены на счет, удобно в офисе банка или онлайн в личном кабинете. Первый вариант подходит пожилым людям. В банке сотрудники покажут выписку по счету, расскажут, откуда взялись деньги. Посетить банк онлайн доступно через компьютер или мобильное приложение, и то и другое – вариант для молодого поколения. В строке зачисления денег в истории операция по счету высветится точное назначение платежа.

Incoming active Сбербанк — что это такое?

Многие пользователи интересуются, что за неизвестные начисления денежных средств с incoming active сбербанк появляются на их лицевом счете. Выяснить подобный вопрос поможет любой консультант подразделения Сбербанка. Однако не всегда есть свободное время, чтобы посетить отделение банка самостоятельно и узнать у сотрудника об этой услуге. Тем не менее, существуют альтернативные способы, с помощью которых можно выяснить нужную информацию.

Функции услуги и процент начисления

incoming active в переводе с английского языка обозначает входящие активы. По-другому, это процедура причисления на счет клиента процентных средств. Они начисляются вследствие предприимчивого пользования продуктами и услугами Сбербанка России. Процентные перечисления зависят от пользователя, банковской карты, подсоединенных услуг и других не менее важных опций.

Причины накопления вознаграждений могут самыми разными: всевозможные проценты различного характера по дебетовой карте, проценты по вкладам, счетам или возврат. Обычно начисляется 3,5% годовых на остаточный индивидуальный счет клиента.

Условия начисления

Сбербанк предлагает немало предложений, процент по которым перечисляется ежемесячно, и, при необходимости, пользователь может попросить перечислять на баланс счета (вклад линейки «Управляй»). В том случае, если пользователь оформлял ипотеку, брал деньги на образовательные услуги, то начисления Incoming Active могут быть связаны с налоговым вычетом.

Денежные средства через определенное время вернутся на банковскую карточку клиента (при условии, что он подключал тарифные опции «Оптимальный или «Максимальный»). А банковские карточки, которые выпущены в платежных системах МИР, VISA, MASTERCARD обретут привилегии. Эти переводы перечисляются с пометкой обусловленной услуги.

Подобные условия функционируют на пенсионных картах Maestro, МИР, а также на других картах, которые предназначены для перевода социальных выплат: детских пособий и стипендий.

Варианты получения информации, откуда поступил платеж

Существует множество методов для уточнения необходимой информации. Любой пользователь может узнать, из какого источника на банковскую карту поступили денежные перечисления.

Определить можно нижеприведенными способами:

Через подразделение банка

При помощи технической поддержки

Позвонить в контактный центр по номеру 900 (если звонок осуществляется с мобильного устройства, к которому привязана банковская карта). Можно сделать звонок на бесплатный номер 88005555777. Чтобы пройти идентификацию личности, необходимо озвучить информацию, код, а также номер карты, на которую должны прийти деньги или уже были сделаны перечисления.

Через официальный портал банка

Для проведения данных действий необходимо зайти на ресурс sberbank и обратиться через размещенную форму для приема заявлений от пользователей. Чтобы озвучить свой вопрос, нужно открыть ссылку https://www.sberbank.ru/ru/feedback г. Москва и грамотно оформить предлагаемую анкету.

Важно указать информацию как можно точнее, чтобы запрос был отработан быстрее. Ответное уведомление приходит по указанной при регистрации заранее электронной почте или в смс на мобильное устройство.

Через онлайн-чат

Подобные действия можно совершить на официальном портале или в мобильной версии «Сбербанк Онлайн», где существует кнопка для оперативного соединения со специалистом банковской организации. Через чат решаются любые проблемы, в том числе, не составит особой сложности узнать, с какого определенного источника поступил перевод с пометкой Incoming Active. Для получения информации потребуется указать личные данные и реквизиты банковской карточки (первые шесть цифр и последние четыре).

Вышеприведенными способами можно выяснить, откуда поступил перевод денежных средств на лицевой счет клиента. Однако определить источник дохода поможет только сотрудник банка. Обратиться к нему можно самостоятельно или любым описанным дистанционным методом.

Как я провожу анализ баланса: часть 2

Это продолжение. Начало здесь.

Продолжаем изучать бухгалтерский баланс. Ранее мы разобрались с тем, что собой представляют активы (Assets) и о чем говорит их изменение. А сейчас перейдем к рассмотрению внеоборотных активов (Non-current Assets) и пассивов баланса.

Внеоборотные активы (Non-current Assets)

Увеличение внеоборотных активов чаще всего говорит о приобретении компанией основных средств или о долгосрочных вложениях. Это могут быть здания, земля, оборудование, транспорт или инвестиции в строительство.

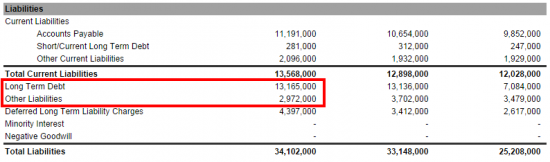

Пассивы в балансе, отчет Intel Corp. на сайте Yahoo! Finance

Снижение в балансе величины внеоборотных активов может указывать на продажу основных средств (в американском учете переоценка основных средств не разрешена) или их амортизацию, о начисление которой говорит рост статьи накопленной амортизации (Accumulated Amortization).

С учетом того, что основные средства требуют долгосрочных вложений, источником которых должны быть собственные (и лишь частично заемные) средства, я всегда соотношу величину внеоборотных активов с размером собственного капитала (Stockholders’ Equity).

Пассивы баланса

Обязательства (Liabilities)

Обязательства компании образуются в результате возникновения у нее задолженностей перед поставщиками, сотрудниками и государством, а также вследствие привлечения кредитов и займов. В балансе они отражаются по убыванию срока их погашения и включают в себя:

Анализируя структуру обязательств (Total Liabilities), я всегда смотрю на то, какая их часть приходится на краткосрочные (Short Term Debt), а какая — на долгосрочные заимствования (Long Term Debt), так как это влияет на финансовую устойчивость компании и на мои инвестиционные риски.

С учетом того, что короткие долги погашаются за счет текущих активов (рабочего капитала компании), то чем их меньше, тем лучше: тогда деньги для их возврата не изымаются из оборота.

Узнать объем Net Cash Flow компании можно в отчете о движении денежных средств (Сash Flow Statement). Итоговая строка в отчете Сhange in Сash and Сash equivalents — это и есть величина чистого денежного потока (Net Cash Flow, NCF).

Однако для некоторых компаний, например, ритейлеров, дефицит рабочего капитала — обычное дело. И при анализе баланса я учитываю сферу работы компании и больше смотрю на динамику изменения активов и обязательств относительно друг друга и прошлых периодов.

Иначе говоря, это остаточный капитал, остающийся в распоряжении компании после вычета из суммы ее активов всех обязательств, поэтому его еще называют чистые активы (Net Assets Value, NAV).

Величина собственного капитала напрямую зависит от результата работы компании — прибыли или убытка. Когда компания наращивает доход, растет и курс ее акций, в результате чего увеличиваются такие статьи собственного капитала, как нераспределенная прибыль и добавочный капитал.

Если при этом объем ее акций остается без изменений, то возрастает и прибыль в расчете на акцию (EPS), а вместе с ней и доходность бумаг для инвестора. Аналогичный эффект дает выкуп компанией собственных акций (он же байбэк и обратный выкуп). Наряду с выплатой дивидендов, это еще один способ, которым компания возвращает прибыль инвесторам.

Узнать, выкупала ли компания свои бумаги с рынка, можно по изменению данных в статье баланса Treasury Stock (Казначейские акции) или по наличию величины в круглых скобках в статье Sale Purchase of Stock (Продажа/покупка акций) отчета о движении денежных средств (Cash Flow Statement).

При анализе структуры собственного капитала ключевое внимание я уделяю нераспределенной прибыли (Retained Earnings). Прежде всего потому, что для компании это — внутренний источник финансирования и ресурс для выплаты дивидендов (при отрицательной величине нераспределенной прибыли компания не вправе платить дивиденды).

Эффективный бизнес должен наращивать свой капитал. Снижение величины собственного капитала говорит о том, что компания тратит больше, чем зарабатывает, т.е. проедает всю прибыль. Причин тому может быть три: 1. Компания терпит убытки. 2. Проводит реструктуризацию. 3. Осуществляет масштабные инвестиции.

Для того, чтобы понять, что именно произошло, я смотрю отчеты о прибылях и убытках (Income Statement) и движении денежных средств (Cash Flow Statement). Как их анализировать я обязательно расскажу в следующих обзорах.

Покупать акции такой компании значит брать на себя непомерно высокий риск, чего я не делаю и вам не советую. Выбирайте для инвестиций компании без долгов — они не станут банкротами. И всегда обращайте внимание на стоимость ее материальных активов.

Чистые материальные активы (Net Tangible Assets)

В самой нижней части баланса есть строка Net Tangible Assets, представляющая собой величину чистых материальных активов. Мне, как инвестору, она интересна тем, что, в отличие от чистых активов, она дает более консервативную оценку того, чего стоит компания, потому как ее расчет учитывает только материальные активы:

В следующей (заключительной) части обзора я расскажу о том, как отличить хороший баланс от плохого, а также о том, как рассчитать кое-какие из коэффициентов и проверить компанию на финансовую прочность.