orixnode что это такое простыми словами

Что такое биржевой индекс и зачем его придумали

Инвесторы используют фондовые индексы как для оценки ситуации на торговых площадках, так и для предсказания результатов будущих торгов. Индикаторы рассчитываются для различных стран, отраслей или для определенной группы ценных бумаг — акций, облигаций и других активов.

Фондовый индекс биржи обычно не является средней стоимостью акций всех компаний на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций. Преимущественно это бумаги самых дорогих компаний или акции с наибольшим объемами торгов.

Какие индексы есть на российском рынке?

Индекс Мосбиржи (IMOEX). Основной индикатор российского фондового рынка, который рассчитывается в рублях. В январе 2020 года в индекс входят 39 компаний, акции которых имеют наибольшую ликвидность. Самую большую долю в индексе занимают Сбербанк, «Газпром» и ЛУКОЙЛ — этими бумагами инвесторы торгуют чаще всего. Состав индекса и вес акций биржа пересматривает каждые три месяца. Также она рассчитывает версию индекса полной доходности, который учитывает дивидендные выплаты.

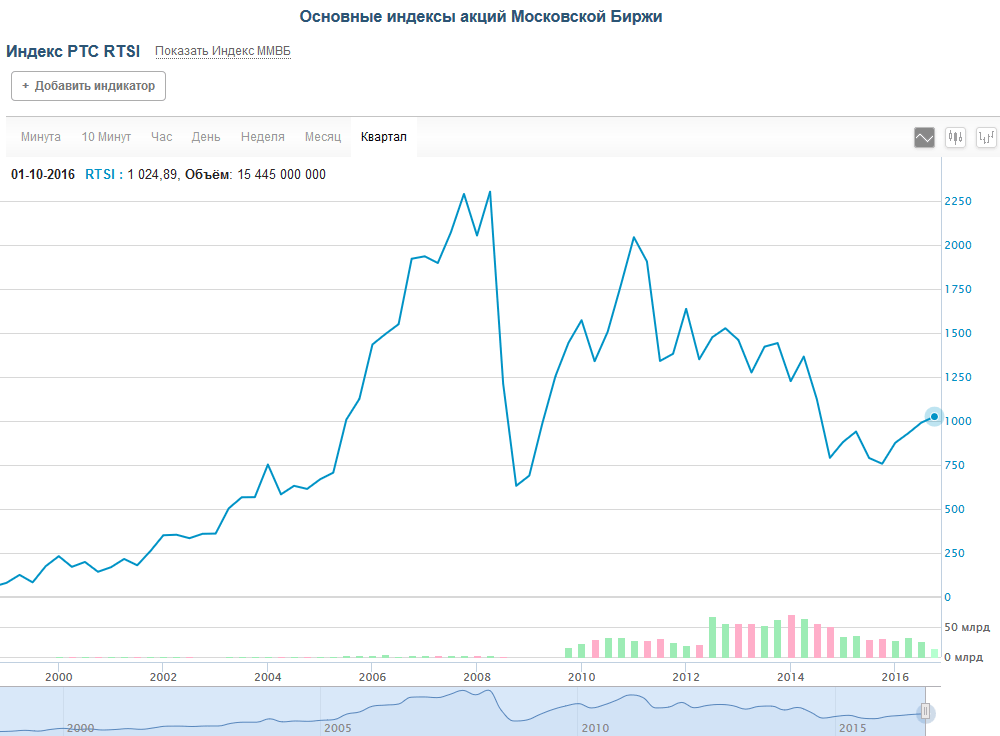

Индекс РТС (RTSI). Полный аналог индекса Мосбиржи, но рассчитывается в долларах США. Сейчас в индекс РТС входят 39 наиболее ликвидных акций крупнейших российских компаний из разных секторов экономики. Состав эмитентов и вес их акций в индексе Московская биржа пересматривает раз в квартал.

Индикатор был запущен 1 сентября 1995 года. Расчет индекса начали со значения 100 пунктов. Исторический минимум был зафиксирован 2 октября 1998 года на отметке 37,74 пункта, а рекордный уровень — 19 мая 2008 года, когда индекс достиг значения 2498,1 пункта.

Индекс голубых фишек Московской биржи (MOEXBC). В него входят 15 акций наиболее ликвидных и дорогих эмитентов. Индекс основан на рублевых ценах бумаг. Наибольший вес имеют обыкновенные акции Сбербанка, ЛУКОЙЛа, «Газпрома», «Норникеля» и НОВАТЭКа.

MSCI Russia — индекс фондового рынка России, который рассчитывает финансовая компания MSCI. На этот индекс в основном ориентируются крупные иностранные инвестиционные фонды, и таких фондов более 600. Вместо того чтобы самостоятельно подробно анализировать отдельные российские компании, они выбирают для покупки акции, входящие в индекс MSCI Russia или полностью копируют весь индекс.

MSCI пересматривает индексы каждый квартал. Изменение веса российских акций в индексе MSCI Russia, включение и исключение акций из индекса — все это может оказывать влияние на рынок, так как индексные фонды меняют структуру своего портфеля вслед за ребалансировкой индекса.

Самые известные международные индексы:

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее

Что такое фондовые индексы

Биржевой индекс — это виртуальный набор активов, собранный по какому-то признаку. Чаще всего это ценные бумаги, но могут быть и биржевые товары.

Например, индекс может состоять из российских облигаций федерального займа, или из акций технологических компаний США, или из сельскохозяйственной продукции и сырья.

Разберу, зачем нужны индексы, какие они бывают и как в них инвестировать.

Зачем нужны индексы и откуда они берутся

Индексы помогают отслеживать поведение рынка ценных бумаг или иных активов. Это точнее и нагляднее, чем смотреть на поведение отдельных бумаг.

Как и цена акций и иных активов, значение индекса меняется много раз за день. Например, некий индекс состоит из акций крупных компаний США. Часть бумаг за день дорожает, часть — дешевеет, а цена некоторых не меняется.

Индекс меняется в соответствии со средневзвешенным изменением цены акций — с учетом доли, то есть веса, каждой акции в индексе. В итоге становится понятно, насколько в среднем вырос или упал рынок.

Индексы также помогают понять, как рынки вели себя в прошлом. Можно оценить доходность за много лет, величину просадок, волатильность, результаты лучших и худших лет и другие параметры.

Индексы рассчитывают компании-провайдеры или биржи. Они могут создать индекс по своей инициативе или рассчитывать его по заказу каких-то инвестиционных компаний, чтобы те могли создать на его основе фонды. О фондах мы еще поговорим.

Периодически состав индексов меняется: если какие-то активы перестали соответствовать требованиям индекса, их заменят на другие. Такое возможно, например, если доля акций в свободном обращении упала ниже допустимой. Пересмотр и ребалансировка индекса обычно проходят по расписанию: например, раз в полгода или квартал.

Какие бывают индексы

Индексов много — сотни и тысячи. Их можно классифицировать по многим параметрам. Назову основные.

По виду активов. Индексы акций состоят из акций, то есть долей в компаниях. Акции — довольно рискованный актив, так что такие индексы волатильны: их доходность сложно предсказать, а значение за день может вырасти или упасть на несколько процентов.

Индексы облигаций отслеживают состояние долгового рынка. Обычно такие индексы колеблются меньше, чем индексы акций, но и доходность в долгосрочной перспективе в среднем ниже.

Индексы биржевых товаров, или commodity, отслеживают, как меняется цена набора какого-то сырья или сельскохозяйственной продукции. Например, в индексе Bloomberg Commodity есть нефть, газ, золото, пшеница, соя, сахар и еще почти 20 позиций.

Есть также индексы денежного рынка, индексы волатильности и даже криптовалютные индексы.

По широте охвата или уровню диверсификации. Индексы могут отслеживать состояние какого-то небольшого набора бумаг по сектору, типу или географической принадлежности.

Например, существует индекс акций российских строительных компаний, в котором бумаги всего четырех компаний. Есть индекс FTSE Actuaries UK Index Linked Gilts Over 5 Years — индекс гособлигаций Великобритании с привязкой к инфляции, до погашения которых более пяти лет.

Есть и куда более диверсифицированные индексы, которые охватывают весь рынок какой-то страны, региона или всего мира. Туда входят сотни и даже тысячи бумаг.

Например, в индексе MSCI AC Asia ex Japan есть акции двух развитых и девяти развивающихся стран Азии, при этом оттуда исключена Япония. В индекс FTSE Global All Cap входят акции более 9000 компаний из почти 50 стран мира.

Может учитываться не только капитализация, но и доля акций в свободном обращении — так называемый коэффициент фри-флоат. Этот параметр применяется в том же S&P 500 и индексе Московской биржи.

Еще может искусственно ограничиваться максимальный вес одной бумаги. Так, в индексе Московской биржи доля акций одной компании не может превышать 15% на момент формирования базы расчета индекса, а в остальное время не может превышать 30%. Топ-5 составляющих не могут занимать более 55 и 60% индекса соответственно.

Приложение № 3 к Методике расчета индексов акций Московской биржи от 18.01.2021DOCX, 153 КБ

Взвешивание по капитализации удобно тем, что не надо постоянно корректировать состав индекса. Акции подорожали, из-за чего выросла капитализация компании — и автоматически выросла доля акции в индексе.

Бывают индексы, в которых все бумаги имеют равный вес. По сравнению с индексами, основанными на капитализации, такой подход снижает вес крупнейших компаний и увеличивает вес небольших. Равновзвешенные индексы надо периодически ребалансировать, даже если их состав не изменился.

Может быть и так, что самые дорогие компании занимают меньшую часть индекса. Это как взвешивание по капитализации, но наоборот. Такой подход встречается редко.

Что касается индексов облигаций, то в них вес отдельных бумаг может быть одинаковым — по крайней мере, в начале или сразу после ребалансировки. Или вес бумаг может определяться суммой заимствований тех, кто выпустил облигации.

Может использоваться даже ВВП стран, если речь о государственных облигациях. Последний подход применяется в индексе Solactive GDP Weighted Global Government Bond.

Статья Solactive о взвешивании индексов облигаций по ВВПPDF, 442 КБ

По виду доходности. Ценовые индексы основаны на том, как изменилась цена какого-то актива, например акций или облигаций. Дивиденды и купоны, то есть выплаты по ценным бумагам, не учитываются.

Еще есть индексы полной доходности, или total return. Они учитывают не только изменение цены, но и дивиденды или купоны. Если инвестор хочет оценить доходность какого-то вида активов, особенно в долгосрочной перспективе, лучше смотреть на индекс полной доходности.

Индекс полной доходности может считаться как без учета налогов с купонов и дивидендов, так и с поправкой на налог.

Например, есть ценовой индекс Московской биржи — без учета дивидендов от акций. В дополнение к нему рассчитываются индексы полной доходности:

Как вложиться в индекс

Купить долю в индексе нельзя, потому что индекс — это условное понятие. Но можно инвестировать на основе индекса.

Это легче, чем выбирать отдельные акции или облигации. А главное, благодаря диверсификации снижается риск: в индексе обычно много бумаг, так что проблемы или даже банкротство нескольких компаний не приведут к значительным убыткам.

Вот несколько способов инвестировать на основе индекса.

Повторить вручную. Можно купить все бумаги из нужного индекса пропорционально их весу в индексе. Проблема в том, что точное повторение индекса обычно требует довольно крупного капитала: миллионов рублей или даже долларов. Для примерного повторения хватит и меньшей суммы, но тогда может отличаться результат.

Кроме того, ручное повторение индекса не очень удобно из-за затрат времени на покупку и продажу десятков и сотен бумаг. Еще это может быть менее выгодно из-за налогов.

Использовать производные инструменты. Можно использовать фьючерсы и опционы на индекс, но это рискованный инструмент из-за встроенного плеча. Кроме того, такие инструменты плохо подходят для долгосрочных инвестиций, а еще фьючерсы и опционы есть не на все индексы.

Использовать структурные продукты. Так называют комбинацию финансовых инструментов, обычно облигаций и опционов, в оболочке одного. Доходность структурного продукта может зависеть от поведения акции, валюты, индекса или иного базового актива.

У структурных продуктов есть минусы. Например, то, что они могут дать лишь часть доходности базового актива. Кроме того, досрочное погашение такого продукта часто приводит к убытку, а еще есть зависимость от надежности компании, которая выпустила продукт. Для некоторых продуктов может требоваться статус квалифицированного инвестора.

Купить паи фонда. Оптимальный способ — купить долю в инвестиционном фонде, то есть в ETF или биржевом ПИФе, отслеживающем нужный вам индекс. Долю в фонде называют паем или акцией. В фонде содержатся бумаги из индекса в нужных пропорциях, и если у инвестора есть паи фонда, то у него есть кусочек всех активов.

Цена пая зависит от того, как меняется стоимость активов в фонде. Например, если фонд отслеживает индекс S&P 500 и акции в составе индекса и фонда в среднем выросли, цена пая увеличится. Если индекс падает, пай тоже будет дешеветь.

Фонд берет комиссию за управление. В зависимости от фонда это может быть от доли процента до нескольких процентов в год от стоимости активов. Комиссия постепенно списывается из активов фонда и автоматически учитывается в цене его паев.

Через российских брокеров можно совершать сделки с ETF и БПИФами на Московской бирже. Через них же можно получить доступ к фондам на иностранных биржах, но понадобится статус квалифицированного инвестора.

Торговать на иностранных биржах можно и через иностранного брокера, например американского Interactive Brokers. Статус квалифицированного инвестора в таком случае не нужен, еще будет доступно больше фондов и других активов. Но придется самому считать доходы и платить налоги, а также сообщать в налоговую об открытии и закрытии счета и о движении средств.

Примеры биржевых индексов

Вот несколько примеров индексов и фондов, которые их отслеживают. Это не инвестиционная рекомендация.

Индекс акций крупнейших компаний США и один из самых важных индексов в мире. В него входят 505 акций, а не 500, потому что несколько компаний представлены в индексе не одной акцией. Наибольший вес — у акций Apple, Microsoft и Amazon.

Кто рассчитывает: S&P Dow Jones Indices.

Подходящие фонды на Московской бирже: TMOS, AKSP, RCUS, SBSP, VTBA. Также по смыслу очень близок FXUS, хоть и отслеживает иной индекс.

Подходящие фонды на зарубежных биржах: SPY, CSPX.

Индекс акций крупнейших нефинансовых компаний, чьи акции торгуются на бирже Nasdaq. В составе индекса — 103 бумаги 100 компаний, большинство из них американские. Наибольший вес у акций Apple, Microsoft и Amazon.

Кто рассчитывает: биржа Nasdaq.

Подходящие фонды на Московской бирже: AKNX.

Подходящие фонды на зарубежных биржах: QQQ, CNDX.

Индекс акций США. В нем примерно 4000 бумаг компаний всех размеров из всех секторов. Все акции из состава S&P 500 и Nasdaq-100 есть и в этом индексе.

Кто рассчитывает: Center for Research in Security Prices.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VTI.

Индекс акций крупнейших компаний России. В составе индекса — 43 акции и депозитарные расписки 40 компаний, наибольшая доля у «Газпрома», Сбербанка и «Лукойла».

Еще есть индекс RTS. Он состоит из тех же бумаг, что и индекс Мосбиржи, но рассчитывается в долларах.

Кто рассчитывает: Московская биржа.

Подходящие фонды на зарубежных биржах: нет, но есть близкие по смыслу, например RSX и ERUS. У них отличается состав из-за того, что они отслеживают другие индексы.

Индекс акций мира согласно капитализации рынков, то есть отдельных стран. В составе — около 9100 акций компаний из почти 50 развитых и развивающихся стран: от США, Японии и Великобритании до Бразилии, Малайзии и Турции. Вес США — около 60% индекса.

Кто рассчитывает: FTSE Russell.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VT. Также по смыслу близок VWRA, но у него немного другой индекс и меньше бумаг в составе.

Индекс облигаций федерального займа. В составе — 24 наименования ОФЗ с постоянным купоном и разными датами погашения.

Кто рассчитывает: Московская биржа.

Подходящие фонды на Московской бирже: SBGB.

Подходящие фонды на зарубежных биржах: нет.

Индекс облигаций мира. В него входят более 6000 облигаций органов власти развитых и развивающихся стран и компаний. При этом бумаги имеют инвестиционный уровень, то есть у них относительно небольшой кредитный риск — риск неисполнения обязательств.

У этого индекса есть версии с хеджированием в разные валюты, например доллары и евро. Благодаря валютному хеджированию изменение курсов валют не влияет на результат инвестиций.

Кто рассчитывает: Bloomberg.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: AGGU, GLAD, SPFE.

«Всепогодный» индекс, основанный на идее постоянного портфеля американского экономиста Гарри Брауна. В его составе по 25% занимают акции 15 крупных российских компаний, долгосрочные ОФЗ, краткосрочные ОФЗ и золото.

Кто рассчитывает: Тинькофф.

Подходящие фонды на Московской бирже: TRUR.

Подходящие фонды на зарубежных биржах: нет.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

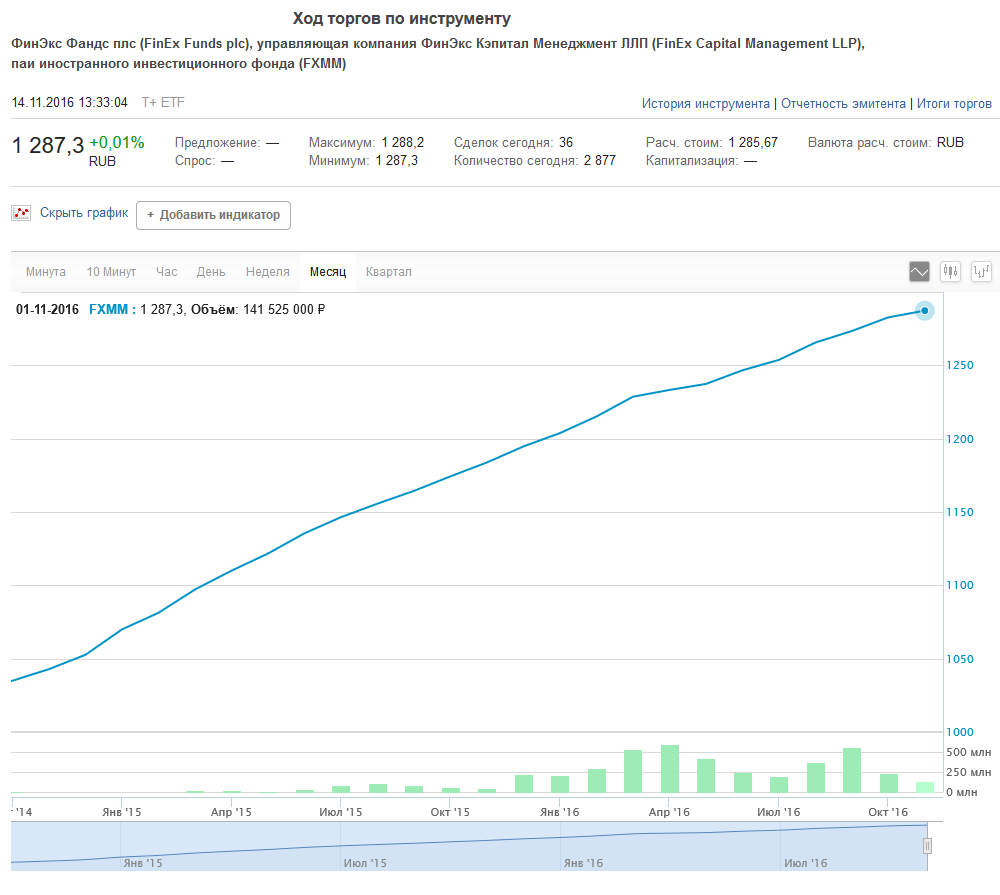

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

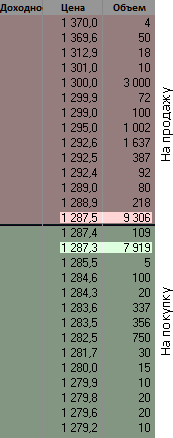

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

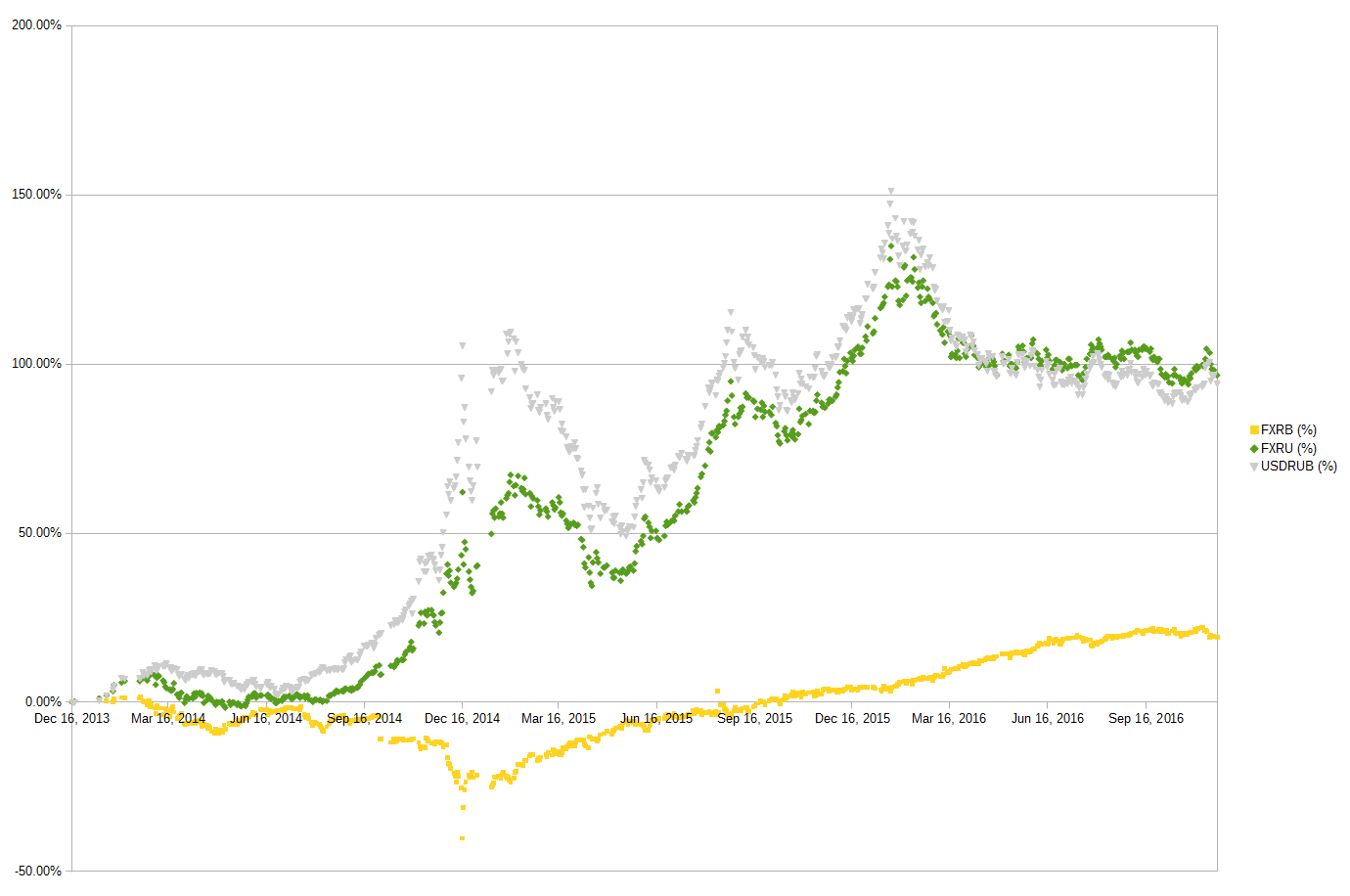

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

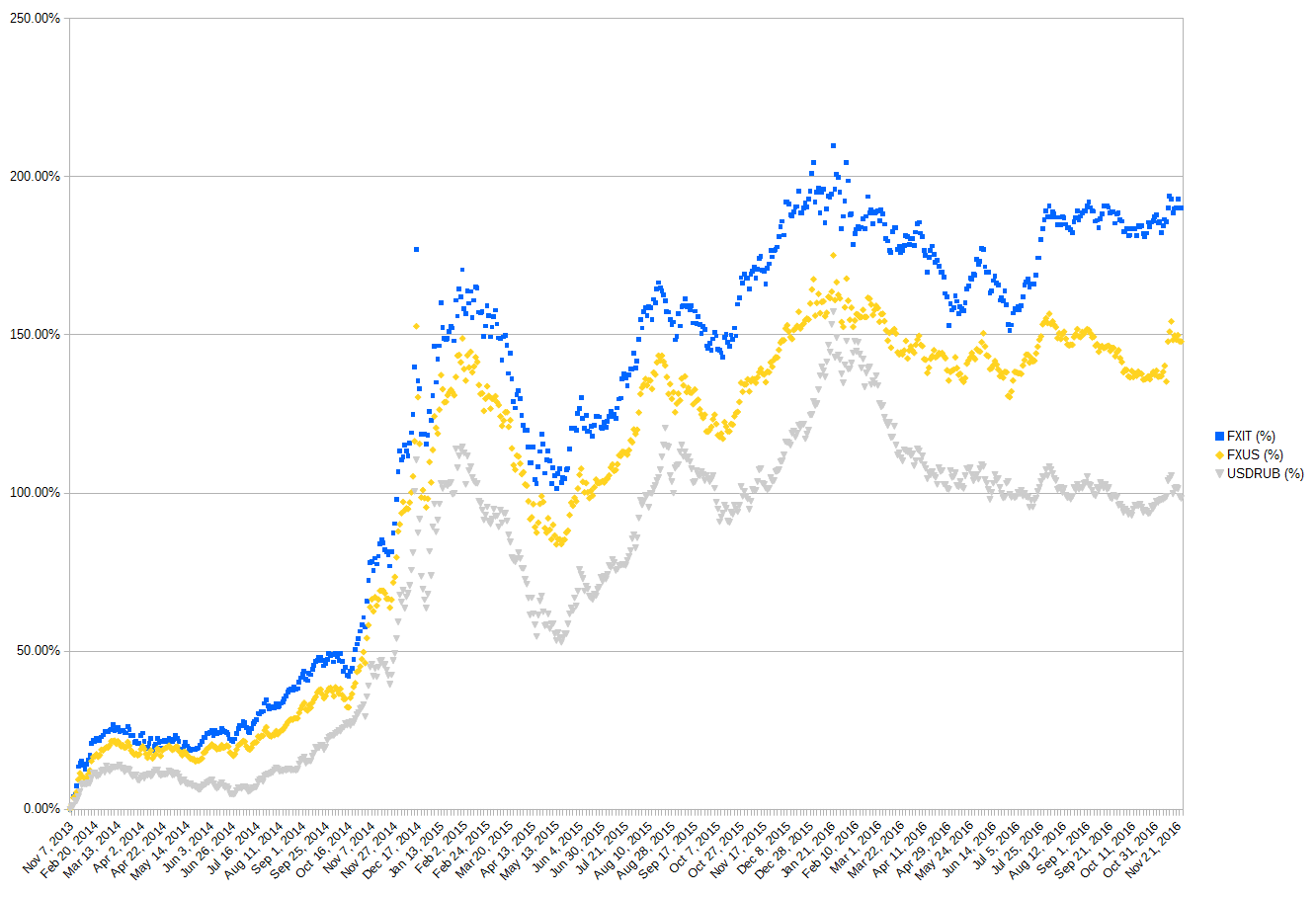

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах