raroc в банке что такое

Применение RAROC

На уровне банка в целом:

На уровне отдельных направлений бизнеса:

На уровне отдельных портфелей/операций/клиентов/трейдеров:

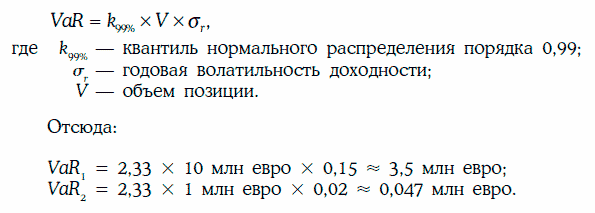

Пример 1. Рассмотрим двух трейдеров одного банка, работающих на разных рынках. Первый из них специализируется на валютных операциях с наличными евро на рынке FOREX и может открывать позиции на сумму до 10 млн евро, а второй – на рынке краткосрочных государственных облигаций стран Евросоюза, при этом размер его позиции ограничен 1 млн евро.

Пусть годовая волатильность курса евро к доллару США составляет 15 %, а годовая волатильность рынка облигаций – не более 2 %. По итогам года прибыль первого трейдера составила 1 млн евро, а второго – только 45 тыс. евро.

Для оценки эффективности работы трейдера с учетом риска величина VaR оценивается с временным горизонтом в 1 год, уровнем доверия 99 % в предположении о нормальном распределении доходностей факторов риска. Требуется сравнить результаты работы этих двух трейдеров на основе показателя RAROC.

Будем считать, что риском контрагента при сделках «спот» на рынке FOREX можно пренебречь, а государственные краткосрочные облигации стран – членов Евросоюза не подвержены риску дефолта. Если рассматривать операционный риск как несущественный, то единственным видом риска, требующим резервирования капитала, является рыночный (валютный и процентный риски соответственно).

Согласно условию, величина резервируемого капитала принимается равной величине годового VaR, рассчитываемого дельта-нормальным методом с уровнем доверия 99 %:

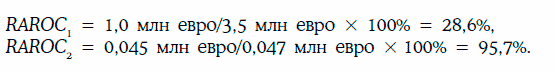

Рассчитаем показатель RAROC для каждого трейдера:

Несмотря на гораздо меньший объем прибыли в абсолютном выражении, трейдер по облигациям смог обеспечить рентабельность капитала с учетом риска почти в три с половиной раза выше, чем его коллега на валютном рынке. Соответственно, размер вознаграждения для этих трейдеров по итогам года должен быть установлен пропорционально полученным значениям RAROC.

Пример 2. В табл. 1 приведен пример использования методики RAROC в ценообразовании банковских продуктов при определении процентной ставки по кредиту.

Хотя данный пример и является упрощенным, он хорошо иллюстрирует взаимосвязь показателей RAROC и EVA. Для того чтобы обеспечить требуемую рентабельность акционерного капитала в размере 12 % при обеспеченности капиталом, достаточной для покрытия непредвиденных убытков с требуемым уровнем доверия, процентная ставка должна быть не ниже 8,75 %. Если банку удастся разместить средства под более высокую ставку, чем 8,75 %, то он получит положительную экономическую прибыль. Если же ставка будет установлена в диапазоне между 5,75 и 8,75 %, это позволит получить бухгалтерскую прибыль, однако рентабельность акционерного капитала будет ниже требуемых 12 %.

Risk Management (Управление рисками) и RAROC

Анализ ценности риска. Объяснение Risk-Adjusted Return on Capital (Скорректированная на риск доходность капитала). RAROC

Что такое RAROC? Описание

История RAROC

Развитие методологии RAROC началось в конце 1970-х, по инициативе группы Bankers Trust. Изначальная идея состояла в том, чтобы измерить риск кредитного портфеля банка, а также количество акционерного капитала, необходимого для того, чтобы ограничить подверженность депозиторов банка и других держателей заемных средств определенной вероятности потерь. С того времени, несколько других крупных банков разработали системы RAROC (или сходные с RAROC). Их цель, в большинстве случаев, состоит в том, чтобы квантифицировать количество акционерного капитала, необходимого для поддержания операционной деятельности. Различного рода платежи, торговая деятельность, а также традиционное кредитование.

Системы RAROC размещают капитал по 2 основным направлениям: (1) управление риском и (2) оценка производительности. По направлению риск-менеджмента, главная задача размещения капитала индивидуальным бизнес группам состоит в определении оптимальной структуры капитала банка. Этот процесс подразумевает оценку доли риска (волатильности) каждой бизнес единицы в суммарном риске банка и, следовательно, в совокупных требованиях к капиталу банка.

По направлению оценки производительности, системы RAROC приписывают капитал бизнес группам. Как часть процесса определения скорректированного на риск уровня доходности и, в конечном итоге, экономической добавленной стоимости каждой бизнес единицы. Добавленная экономическая стоимость каждой бизнес единицы, подробно описанная ниже, является скорректированной чистой прибылью единицы минус капитальные расходы (количество акционерного капитала, размещенного бизнес единице, умноженное на требуемую доходность на акционерный капитал). Задача в этом случае состоит в том, чтобы измерить вклад бизнес единицы в акционерную стоимость. И, таким образом, обеспечить основу для эффективного бюджетирования капиталовложений и поощрительной компенсации на уровне бизнес единицы.

Экономический капитал и 3 вида риска

Экономический капитал приписывается на основе 3 факторов риска:

- Рыночный риск, Кредитный риск и Операционный риск.

Методологии экономического капитала можно применять к различным продуктам, клиентам, структурам бизнеса и другим видам сегментации. Для измерения определенных видов производительности. В результате капитал, приписываемый каждой товарной линии, представляет финансовую концепцию для понимания и оценки устойчивой производительности и активного управления структурой бизнес портфеля. Это позволяет финансовой компании увеличить акционерную стоимость, путем перераспределения капитала тем бизнес группам, которые имеют высокую стратегическую ценность и обеспечивают устойчивые прибыли или имеют долгосрочный потенциал роста и доходности.

Экономическая прибыль

Экономическая прибыль дополняет RAROC путем включения в анализ стоимости акционерного капитала. Это основано на уровне доходности, требуемом рынком и связанном с держанием инструментов акционерного капитала компании для оценки процесса увеличения благосостояния акционеров. Экономическая прибыль измеряет доходность каждой товарной линии свыше стоимости акционерного капитала. Благосостояние акционеров увеличивается, если используется капитал по норме доходности свыше капитала стоимости акционерного капитала банка. Когда же прибыли не превышают стоимость акционерного капитала, тогда благосостояние акционеров снижается, и необходимо изыскивать более эффективное применение этому капиталу.

Ценность метода Управление рисками

Эффективное управление рисками ценно в следующих аспектах (в порядке значимости):

Соответствие и предотвращение

- Избежание кризисов в собственной организации. Избежание кризисов в других организациях. Соответствие стандартам корпоративного управления. Избежание пассивного отношения менеджеров.

Операционная эффективность

- Понимание полного диапазона рисков организации. Оценка рисков бизнес стратегии. Внедрение лучших методов организации производственных работ.

Корпоративная репутация

Повышение акционерной стоимости

- Распределение капитала. Рост прибыли на основе Value Based Management (Ценностно-ориентированного управления).

Активное Управление рисками

Активное управление рисками оценивает:

С поправкой на риск с возвратом капитала (RAROC) 2021

Table of Contents:

Доход от капитала = (капитальные затраты) x (безрисковая ставка)

Ожидаемая потеря = средний убыток, ожидаемый в течение определенного периода времени

В финансовом анализе проекты и инвестиции с большим уровнем риска должны оцениваться по-разному; RAROC учитывает изменения в профиле инвестиций путем дисконтирования рискованных денежных потоков от менее рискованных денежных потоков.

RAROC и Bankers Trust

RAROC также упоминается как структура оценки рентабельности, основанная на риске, которая позволяет аналитикам анализировать финансовые показатели компании и устанавливать устойчивый взгляд на прибыльность в разных секторах бизнеса и отраслях.

Показатель RAROC был разработан в конце 1970-х годов Bankers Trust, а точнее Дэн Борге, его главным дизайнером. Инструмент вырос в популярности в 1980-х годах, выступая в качестве недавно разработанной корректировки простой прибыли на капитал (ROC). Коммерческий банк в то время, Bankers Trust принял бизнес-модель, аналогичную бизнес-инвестиционному банку. «Банкирс Траст» разгрузил свои розничные кредитные и депозитные компании и активно занимался выпущенными ценными бумагами, при этом начал действовать корпоративный бизнес.

Эти оптовые мероприятия способствовали разработке модели RAROC. Общенациональная реклама привела ряд других банков к разработке собственных систем RAROC. Банки дали своим системам разные имена, по существу, лингво, используемые для обозначения одного и того же показателя. Другие названия включают доходность капитала, скорректированного на риск (RORAC), и доход, скорректированный на риск, с учетом скорректированного с учетом риска капитала (RARORAC). Наиболее часто используемым современным термином для метрики остается RAROC. Небанковские фирмы используют RAROC в качестве показателя для того, чтобы операционный, рыночный и кредитный риск был связан с финансами.

Рентабельность капитала, скорректированного на риск

Рентабельность капитала, скорректированного на риск (RORAC), используется в финансовом анализе для расчета нормы прибыли, когда проекты и инвестиции с более высоким уровнем риска оцениваются на основе величины капитала рискованно.Все больше и больше компаний используют RORAC, поскольку большее внимание уделяется управлению рисками на всей компании. Расчет для этой метрики очень похож на RAROC, при этом основное различие заключается в том, что капитал корректируется для риска с RAROC вместо нормы прибыли.

Достоинства и недостатки RAROC

Как и концепция VaR, метод RAROC сыграл революционную роль в развитии финансового риск-менеджмента. К числу его достоинств относятся:

Важным преимуществом RAROC является возможность оценивать риски «снизу вверх», по отдельным операциям, портфелям и клиентам, последовательно поднимаясь на все более высокие уровни путем агрегирования рисков с учетом эффектов диверсификации между различными направлениями деятельности. Расчет потребности в капитале с учетом всех основных рисков и увязывание размера вознаграждения руководителей с рентабельностью задействованного капитала создают действенные стимулы к экономии на размере капитала, что, в свою очередь, способствует приросту экономической прибыли.

Эти достоинства вместе с появлением в 90-х гг. XX в. математических моделей для расчета экономического капитала на покрытие рыночного, кредитного и операционного рисков на основе методики VaR обусловили широкое распространение подхода RAROC среди крупных транснациональных банков.

Несмотря на популярность метода RAROC среди практиков, его критики указывают на существенные недостатки, главным из которых признается несовместимость с классической финансовой теорией, в частности с моделью оценки капитальных активов (Capital Asset Pricing Model – CAPM).

Как известно, эта теория базируется на постулате о наличии полного и совершенного рынка, на котором можно построить синтетический портфель, воспроизводящий любую сделку, при этом отсутствуют арбитражные возможности, налоги, издержки, связанные с банкротством, и конфликты интересов между акционерами и управляющими. Согласно теореме Модильяни-Миллера любые изменения структуры пассивов фирмы в таком идеальном мире не будут оказывать влияние на рыночную стоимость активов компании, а значит, и на ее инвестиционные решения.

Так как на эффективном рынке все риски, которым подвержены инвесторы, могут быть оценены справедливо, рыночная стоимость специфических рисков была бы одинаковой для всех банков и не зависела бы от состава и структуры их портфелей активов. При принятии инвестиционных решений риск учитывался бы только на основании его корреляции с систематическими рыночными факторами, имеющими стоимостную оценку (в модели CAPM – это коэффициент бета и рыночная премия за риск соответственно).

Поскольку банки и другие финансовые посредники обязаны своим существованием именно разнообразным несовершенствам рынка, связанным с асимметрией информации о рисках различных активов, они принимают на себя главным образом те риски, которые не могут быть легко «перепроданы» на рынке посредством хеджирования в силу их относительной неликвидности, как, например, риски портфелей ссуд.

Не имея справедливой рыночной оценки этих рисков, банки могут управлять ими только двумя способами: путем изменения своей инвестиционной политики (что далеко не всегда желательно, ибо может означать прекращение выполнение банком своих главных функций) либо через варьирование структуры пассивов. Тем самым банки вынуждены увязывать решения о структуре пассивов со своим отношением к принимаемому «нехеджируемому» риску (которое определяется ковариацией с риском уже существующего портфеля активов), чего, очевидно, не наблюдалось бы на совершенном рынке.

В отличие от модели CAPM, в методе RAROC капитал размещается пропорционально совокупному экономическому риску элементов портфеля, а не их систематическому риску, имеющему рыночную оценку. Иными словами, RAROC в своем исходном виде игнорирует корреляционную взаимосвязь между неликвидным риском корпоративного портфеля и систематическим рыночным риском.

На практике эта погрешность может оказаться не столь существенной, если банк способен «перенести» на рынок или на другое подразделение большую часть своего хеджируемого риска. Предположим, что более правильный подход к распределению капитала между элементами портфеля должен основываться на линейной двухфакторной модели следующего вида (1):

Заметим, что модель (1) отличается от классической модели CAPM тем, что в ней доходность является функцией не только систематического рыночного риска, но и совокупного риска портфеля неликвидных активов.

Если в реальности требуемая доходность на капитал (или, что эквивалентно, величина задействованного капитала) для данного направления деятельности определяется «рыночным» и «внутренним» коэффициентами бета, то банку необходимо оценить оба этих параметра. В методе RAROC первым из них пренебрегают и размещают капитал по направлениям деятельности только пропорционально их внутренним коэффициентам бета (2):

Отчасти это связано со сложностью определения рыночного коэффициента бета для тех направлений бизнеса, которые имеют мало самостоятельных компаний-аналогов, чьи акции обращались бы на фондовом рынке (или не имеют таковых вовсе). Можно показать, что оценка внутреннего коэффициента бета при переходе от (1) к (2) будет смещенной, так как несмещенная оценка является функцией «рыночных» коэффициентов бета для данного направления бизнеса и существующего портфеля активов:

Легко видеть, что чем больше рисков i-го направления деятельности банк способен хеджировать на рынке или «перенести» на другое свое подразделение (т. е. чем меньше подверженность этого направления систематическому рыночному риску – βim, тем меньше будут несоответствия при размещении капитала.

Еще один серьезный недостаток рассмотренного выше общего метода RAROC состоит в том, что в нем оказывается невозможным обеспечить заранее заданную вероятность дефолта банка при фиксированной стоимости единицы капитала, и наоборот. В результате сравнение значений RAROC, рассчитанных для разных проектов и направлений деятельности, с единой для банка ставкой доходности на капитал может привести к принятию инвестиционных решений, которые будут снижать экономическую стоимость банка (в случае принятия проектов с высоким риском и/или с высокой корреляцией с риском всего портфеля). В качестве решения этой проблемы предложена модификация модели RAROC – скорректированный RAROC (adjusted RAROC – ARAROC), – позволяющая устранить этот недостаток:

Рассматриваемый проект или направление бизнеса будет приносить добавленную экономическую стоимость только при условии, что

С практической точки зрения метод RAROC имеет следующие слабые стороны:

Этапы и параметры расчета RAROC

Для банка скорректированная на риск рентабельность капитала может быть оценена следующим образом (1):

EL (expected loss) – ожидаемые потери вследствие экономического риска;

RC (risk capital) – капитал, резервируемый против совокупного нехеджируемого риска (выражаемого волатильностью денежных потоков по банку в целом либо отдельно по направлению бизнеса, портфелю, клиенту или продукту).

Ниже мы рассмотрим основные подходы к расчету всех составляющих экономического капитала.

В ряде источников показатель RAROC определяется как отношение чистой прибыли к величине не экономического, а «регулятивного» капитала (капитала, рассчитанного в соответствии с требованиями регулирующего органа) или «инвестированного» (т. е. фактически имеющегося) капитала (2):

Другая трактовка RAROC предполагает использование в формуле (1) вместо чистой бухгалтерской прибыли величины экономической прибыли. Этот показатель было бы корректнее называть RARORAC (3):

Следует также отметить, что показатель, рассчитанный по формуле (1), в литературе нередко обозначается RORAC (4):

В то же время коэффициент RORAC, особенно для торговых операций, может рассчитываться и как отношение прибыли без учета ожидаемых потерь к величине капитала на покрытие риска (5):

Из формул (1), (3) и (4) следует, что

Значительно реже при расчете экономической эффективности с учетом риска вместо капитала используется величина активов. Соответствующие показатели называются рентабельностью скорректированных на риск активов (return on risk-adjusted assets – RORAA) и скорректированной на риск рентабельностью активов (risk-adjusted return on assets – RAROA) :

Показатель RAROC может как рассчитываться по итогам выбранного отчетного периода, так и планироваться на будущее. Соответственно, оценка результатов работы руководителя каждого направления бизнеса будет осуществляться путем сравнения планового значения RAROC с фактически достигнутым, анализа тенденций в динамике RAROC за последнее время и сравнения с другими подразделениями и направлениями деятельности.

Отметим эквивалентность показателей RAROC и EVA как критериев принятия решений на основе сравнения с пороговой нормой доходности:

При кажущейся на первый взгляд простоте расчета показателя RAROC основная трудность заключается в оценке входящих в формулу (1) параметров, особенно ее знаменателя.

Первая проблема возникает уже при выборе временного горизонта для расчета RAROC. В принципе он может быть любым, однако трудность заключается в том, что финансовые риски сильно различаются по горизонту их прогнозирования. Так, рыночный риск обычно оценивается на относительно короткие периоды времени (от одного дня до нескольких недель), в то время как риск дефолта можно достоверно оценить только по гораздо более продолжительным интервалам наблюдений: от 1 года до 10-15 лет.

Еще более редкими могут быть проявления разного рода операционных рисков – в связи с этим показательно, что Базельский комитет требует от банков иметь базы данных по операционным потерям глубиной не менее 5 лет. Отсюда следует, что оценка интегрального риска в масштабе всего банка путем агрегирования «снизу вверх» имеет смысл только для некоего «компромиссного» временного горизонта, на котором уже можно получить оценки «долгосрочных» рисков, а погрешность масштабирования оценок «краткосрочных» рисков не будет слишком большой.

На практике показатель RAROC обычно рассчитывают с временным горизонтом в один год, при этом, с целью повышения его прогнозной ценности и снижения зависимости от исторических данных оценки рисков, требования к экономическому капиталу обновляют ежеквартально.

Обратимся теперь к способам расчета составляющих RAROC переменных, фигурирующих в (1).

Чистый доход определяется как сумма валового дохода по всем операциям за вычетом всех прямых и косвенных расходов, включая выплаты по обязательствам и нередко налоги, но не включая расходы на покрытие ожидаемых потерь, такие как хеджирование и отчисления в резервы. При расчете RAROC в сумму валового дохода нередко включается доход на экономический капитал, рассчитанный по безрисковой ставке процента. Поскольку в разных стандартах бухгалтерского учета этот показатель может определяться по-разному, главным условием является единство метода при расчете чистой прибыли по всем направлениям бизнеса.

Разделение потерь на ожидаемые и непредвиденные наиболее отчетливо прослеживается в случае кредитного риска. Как уже отмечалось выше, ожидаемые потери рассматриваются как обычные издержки данного вида деятельности и подлежат включению в стоимость финансовых инструментов и продуктов, связанных с кредитным риском, путем их распределения между контрагентами (заемщиками). Аналогичным образом следует поступать и с ожидаемыми убытками вследствие иных видов риска, если их можно выделить.

Для рыночного риска, который, в отличие от кредитного и операционного рисков, характеризуется довольно симметричным распределением прибылей и убытков, возможны два подхода к определению границ ожидаемых потерь. Наиболее корректным было бы считать ожидаемыми потерями те из них, которые могут быть полностью хеджированы, а связанные с этим издержки – отнесены на расходы банка. Однако такой подход игнорирует возможное нежелание банка хеджировать позиции, открытые в чисто спекулятивных целях, а также потенциальные убытки от неправильно выбранной стратегии хеджирования.

Поэтому на практике обычно отходят от классификации потерь по экономическому признаку и считают, что «ожидаемые» потери возникают в условиях «нормальной» конъюнктуры рынка и могут быть оценены статистически с помощью стандартных VaR-моделей, в то время как «непредвиденные» убытки реализуются в случае рыночных кризисов, и их масштаб можно оценить либо путем сценарного анализа (стресс-тестирования), либо статистически – на основе математической теории рекордов.

В отличие от кредитного риска оба вида потерь вследствие рыночного риска при отсутствии хеджирования остаются на удержании банка и требуют резервирования капитала, при этом предполагается, что непредвиденные потери, оцененные с требуемым уровнем доверия, могут превысить ожидаемые в определенное число раз.

Капитал, резервируемый против совокупного риска банка, в первых реализациях данного метода определялся как сумма собственных средств на покрытие непредвиденных потерь вследствие рыночного, кредитного и операционного рисков (6):

Формула (6) базируется на малоправдоподобном допущении, что между проявлениями рыночного, кредитного и операционного рисков наблюдается совершенная положительная корреляция (+1). В реальности между рыночным и кредитным рисками может существовать как положительная, так и отрицательная взаимосвязь, в то время как операционный риск, как правило, не проявляет заметной корреляции с рыночным или кредитным риском.

Учет корреляций между рисками разной природы позволил бы снизить размер резервируемого капитала, но это является одной из самых сложных проблем интегрированного финансового риск-менеджмента.

Поэтому в современных модификациях метода RAROC осуществляется полномасштабное моделирование по методу Монте-Карло с целью построения совместного распределения потерь при одновременном проявлении нескольких видов риска, которое бы учитывало наблюдаемые или предполагаемые корреляционные взаимосвязи между ними.

Если удается построить совместное распределение убытков вследствие всех основных факторов риска, капитал, резервируемый против совокупного риска, может быть определен по аналогии с VaR как квантиль этого распределения порядка а:

На практике, однако, риски чаще оценивают по отдельности для одного и того же уровня доверия и временного горизонта (т. е. без моделирования их совместного распределения), а полученные оценки затем агрегируются исходя из тех или иных предположений о взаимосвязи рисков между собой.

В отличие от параметров, входящих в числитель коэффициента RAROC и являющихся стандартными показателями деятельности банка, расчет величины капитала, требуемого на покрытие рисков различной природы, представляет собой гораздо более сложную задачу.

Оценки всех трех видов риска должны быть рассчитаны не только на один и тот же временной горизонт, но и с одинаковым уровнем доверия (вероятностью их превышения), определяемым целевым кредитным рейтингом для банка в целом. В настоящее время такие оценки могут быть получены для рыночных и большинства кредитных рисков и в значительно меньшей степени – для операционных рисков.

Непредвиденные потери вследствие рыночного риска, как правило, рассчитывают на основе стандартного показателя VaR для торгового портфеля банка с учетом частичного хеджирования позиций. Для расчета RAROC эту величину необходимо перевести в годовое исчисление.

Оценка риска для столь длительного временного горизонта представляет собой непростую задачу, поскольку простое масштабирование дневного показателя VaR или расчет VaR непосредственно по годовым данным (конечно, при наличии выборки исторических данных достаточной глубины) связаны с неприемлемо большими погрешностями. На практике можно оценить VaR по месячным доходностям, усреднив его по некоторой выборке, а затем прибегнуть к масштабированию:

k – константа, отражающая возможное возрастание волатильности по отношению к среднему уровню (обычно k = 3÷4, но может быть и выше).

В качестве примера можно привести метод расчета величины капитала на покрытие каждого из видов рыночного риска, реализованный банком Banker’s Trust в оригинальной модели RAROC:

Заметим, что оценка величины капитала на покрытие рыночного риска в годовом исчислении может быть получена и иными способами: например, как взвешенная сумма потерь, ожидаемых при нормальном состоянии рынка, и потерь в случае кризиса, превышающих среднее значение VaR:

где SL – величина потерь в случае рыночного кризиса, оцениваемая путем стресс-тестирования;

λ – весовой коэффициент, отражающий долю непредвиденных потерь, не учитываемых моделью расчета VaR, в общей величине резервируемого капитала;

VaR t, 1-α – максимальные потери за период t с уровнем доверия (1 – α) (или среднее значение VaR за определенный период времени);

c – множитель для расчета размера экономического капитала; AC (additional capital) – дополнительный капитал на покрытие рисков, не учитываемых при расчете VaR и стресс-тестировании, определяемый экспертным путем.

Еще один подход к расчету величины экономического капитала на покрытие рыночного риска базируется на внутренней системе VaR-лимитов:

Легко видеть, что если дневной VaR-лимит был превышен, то второе слагаемое в формуле будет равно нулю; в противном случае нулю будет равно третье слагаемое.

Что касается рыночного риска портфеля неликвидных активов, в первую очередь ссуд (риск разрывов срочной структуры) и долей в капитале других фирм (фондовый риск), то он тоже требует резервирования капитала, однако его оценка в виде вероятностного показателя представляется проблематичной.

В методе RAROC предполагается, что банк будет стремиться к максимальному снижению этих рисков посредством хеджирования (валютных и процентных рисков) и иммунизации (выравнивания дюрации портфеля ссуд и привлеченных кредитных ресурсов).

Непредвиденные потери вследствие кредитного риска представляют собой убытки, превышающие ожидаемые. Банк должен иметь капитал в таком объеме, которого бы хватило для компенсации непредвиденных убытков в течение заданного периода времени с очень высокой вероятностью.

Эта вероятность обычно определяется тем, какому кредитному рейтингу желает соответствовать сам банк в глазах кредиторов и клиентов, и может быть оценена статистически по данным рейтинговых агентств. Чем выше целевой рейтинг, тем больший размер капитала необходимо резервировать против совокупного экономического риска.

Так, например, по данным агентства Moody’s для рейтинга АА вероятность дефолта в течение одного года составляет менее 0,03 %. Иными словами, банк должен зарезервировать капитал в таком размере, который гарантировал бы покрытие убытков от проявлений всех рисков с вероятностью 99,97 % в течение ближайшего года. В методе RAROC это же значение вероятности должно использоваться для статистической оценки потерь вследствие всех рассматриваемых видов риска.

В случае кредитного риска это означает расчет величины «кредитного VaR» по портфелям ссуд, забалансовых условных обязательств и производных финансовых инструментов, подверженных риску контрагента, с заданным уровнем доверия (рис. 1. Такая оценка может быть получена, например, при помощи стандартных моделей расчета кредитного риска портфеля, таких как CreditMetrics, CreditRisk+, Moody’s KMV Portfolio Manager.

С формальной точки зрения требуется найти квантиль распределения вероятностей потерь, соответствующую средней вероятности дефолта для целевого кредитного рейтинга, аналогично тому, как это делается для рыночного риска при расчете VaR. Однако эта задача существенно усложняется тем, что распределения вероятностей убытков вследствие кредитного риска значительно отличаются от нормального (рис. 1) и его оценка требует трудоемкой аппроксимации.

Кроме того, вид и параметры этих распределений могут существенно отличаться для различных субпортфелей в общем кредитном портфеле банка. Так, например, для портфеля кредитных карт искомая квантиль порядка 99,97 % может быть удалена на пять стандартных отклонений убытков от среднего значения, а для портфеля корпоративных ссуд та же квантиль может соответствовать уже девяти стандартным отклонениям.

При оценке кредитного VaR необходимо также принимать во внимание и некоторые другие «портфельные» эффекты, в частности наличие корреляции между вероятностью дефолта и ожидаемым уровнем возмещения потерь при дефолте (на протяжении 1990-х гг. в развитых странах мира она была отрицательной), а также эффекты диверсификации риска между различными кредитными субпортфелями.

Наибольшие трудности, как правило, связаны с оценкой непредвиденных потерь вследствие операционного риска. Ранее они нередко вообщеисключались из рассмотрения в силу отсутствия общепринятого математического подхода к оценке этого риска, подобного тем, что были разработаны для рыночных и кредитных рисков. Разумеется, при наличии достаточного объема релевантных статистических данных непредвиденные потери могут быть оценены в виде показателя операционного VaR за вычетом ожидаемых потерь.

Заметим, что капитал на покрытие операционного риска не обязательно должен рассчитываться с помощью вероятностно-статистических моделей. Он может быть размещен по различным направлениям бизнеса и иными способами, в частности:

Наконец, капитал, резервируемый в целях покрытия балансовых рисков, может быть рассчитан для банка в целом пропорционально сумме активов (за вычетом нематериальных активов, обычно целиком финансируемых за счет собственных средств) и номинальной стоимости забалансовых обязательств:

Рассчитанные для каждого из имеющихся направлений бизнеса уровни капитала, позволяющие покрыть непредвиденные потери вследствие всех основных видов риска с требуемым уровнем доверия, агрегируются с целью определения совокупного размера экономического капитала для банка в целом (см. рис. 2). В простейшем виде такое агрегирование сводится к простому арифметическому суммированию всех составляющих экономического капитала, однако это наверняка приведет к завышению совокупного риска и капитала.

Рис. 2. Этапы моделирования экономического капитала в методе RAROC